Em geral, entendemos que o cenário para as empresas do setor elétrico segue positivo em 2024, agregando uma característica defensiva e de geração de caixa (o que se traduz, em muitos casos, em bons dividendos).

Tendo em vista o grande potencial para o setor, principalmente para os investidores com foco em renda passiva, discorreremos um pouco sobre as ações da Taesa (TAEE11) e da Isa Cteep (TRPL4), que são algumas das queridinhas do mercado.

Neste conteúdo, vamos destacar a nossa favorita.

Perspectivas para o setor elétrico em 2024

O setor merece alguns destaques nos diferentes segmentos que possui (geração, transmissão e distribuição).

No segmento de geração, observamos uma hidrologia bastante favorável em 2022 e 2023, situação muito diferente do que foi vivenciado em 2020 e 2021 com a crise hídrica, o que manteve os reservatórios e os preços de energia spot nos patamares mínimos.

Vejo que um dos grandes desafios para algumas geradoras atualmente é justamente a posição do portfólio não contratada, dado o cenário de sobreoferta e de preços de energia mais baixos no mercado atual, ainda mais considerando os investimentos que vêm sendo realizados.

Por outro lado, fenômenos como o El Niño podem amenizar os efeitos mencionados de sobreoferta em 2024. Ademais, vejo que se diferencia quem tem um portfólio contratado dado todo esse contexto.

Olhando para as transmissoras, não há grandes destaques no segmento. Os últimos leilões realizados foram marcados por lotes de grande porte, o que reduziu a concorrência em termos relativos.

Para 2024, persistem oportunidades de crescimento no segmento via leilões de licitação e/ou M&A (fusões e aquisições), em paralelo a um cenário de redução da taxa de juros.

Serão dois leilões em 2024, sendo o primeiro já agendado para o final de março, com oferta de 15 lotes e investimentos programados na ordem de R$ 18 bilhões.

Por fim, no segmento de distribuição, devemos continuar observando boas perspectivas referentes ao consumo de energia e o tema regulatório referente à renovação das concessões de Distribuição deve continuar sendo o principal assunto dessa frente.

O segmento de transmissão

Sabemos que o setor de transmissão, dentro do setor elétrico, acaba sendo o mais propício para quem mira uma estratégia voltada para renda passiva e dividendos, pois acaba sendo mais estável.

Basicamente, isso é explicado pela natureza operacional desse segmento: não há dependência do volume de energia que é transportada pela infraestrutura. As empresas são remuneradas pela disponibilidade das suas linhas de transmissão (pense em uma espécie de “pedágio”, fica mais fácil de visualizar).

Logo, não há risco relevante de demanda e volume como acontece em outras pontas do segmento.

Além disso, cabe destacar que as transmissoras são remuneradas por longos contratos de concessão que são periodicamente reajustados pela inflação (o que é definido no contrato). É possível perceber que há uma previsibilidade muito grande nesse tipo de negócio.

Dito isso, de forma bem simplista, basta as empresas arrematarem bons projetos, apresentando boa execução e a bons níveis de retorno, que o valor será gerado para o acionista, trazendo perenidade e resiliência a longo prazo para o negócio.

De todo modo, não significa que não temos outras boas oportunidades dentro do setor para essa estratégia. Muito pelo contrário.

ISA Cteep x Taesa

Quando falamos de transmissão, duas referências no segmento definitivamente são as ações da Taesa (TAEE11) e da Isa Cteep (TRPL4).

Gostamos muito das duas, são excelentes empresas, bem geridas e com histórico. No entanto, vemos que uma está mais bem posicionada.

Atualmente, damos preferência para a Isa Cteep (TRPL4) comparada à Taesa (TAEE11), em função de alguns motivos, dentre eles:

- Maior expansão operacional por parte da Isa Cteep considerando os bons arremates recentes em leilão, o que traz ganhos de RAP (Receita Anual Permitida) e geração de caixa a longo prazo, em paralelo a bons e crescentes níveis de dividendos ao seu acionista. Vejo que a ISA Cteep entrou com muito mais fôlego para esses eventos no último ano considerando a sua situação financeira, o que é benéfico para o crescimento do negócio.

- Menor perspectiva de dividendos por parte da Taesa quando comparada ao histórico recente. A empresa apresenta uma alta exposição ao IGP-M (diferentemente da ISA Cteep, que tem muito mais exposição ao IPCA) e apresentou dividendos espetaculares em alguns momentos; com o alto arrefecimento do índice no último ciclo, o dividendo pode não ser mais tão atrativo quanto o que já foi apresentado.

- Em complemento ao ponto anterior, vejo que um dividendo elevado da Taesa foi algo convidativo para muitos investidores, com o argumento de que o Dividend Yield estava elevado e representava uma boa oportunidade por conta do retorno, gerando fluxo para os papéis. No entanto, entendo que olhar o dividendo passado sem pensar na sustentabilidade desse indicador (isto é, ele vai perdurar?) é um grande erro de muitos investidores. Inclusive, acredito que a Taesa poderia ter segurado dividendo em alguns momentos para focar mais em novos investimentos, voltando a situação de fôlego que eu mencionei.

- Vencimento de parte considerável de concessões do seu portfólio em um horizonte mais próximo, o que faz com que a Taesa precise compensar essa perda com novos projetos/ativos nos próximos leilões, o que pode ser um grande desafio. Isso é um risco inerente ao negócio e não vejo um vencimento nessas condições para a ISA Cteep, que apresenta um maior prazo médio de concessões.

- Por último, mas não menos importante, Taesa possui uma maior alavancagem financeira em comparação a ISA Cteep, além de menores perspectivas de resultados e menos investimentos.

Apesar de gostarmos de Taesa, pelo valuation (múltiplo) observado, vejo que não há assimetria positiva considerando os fundamentos apresentados, o que nos deixa com maior atratividade e perspectiva, em vista de tudo o que foi comentado, para ações da ISA Cteep.

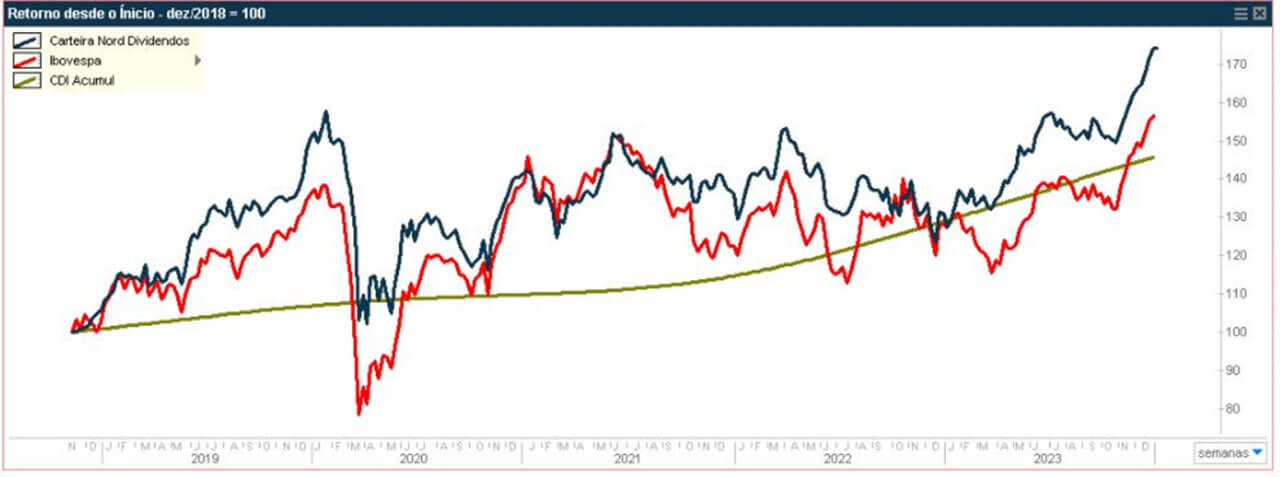

Se quiser investir com foco em receber dividendos, convido você para conhecer a série Nord Dividendos. Nela, você encontrará as melhores ações para compor seu portfólio.

Em 2023, nossa carteira encerrou o ano com uma performance de +33,1% contra +22,3% do IBOV e +26,8% do IDIV.

Monte uma carteira para conquistar sua independência financeira.

Postado originalmente por: Nord Research