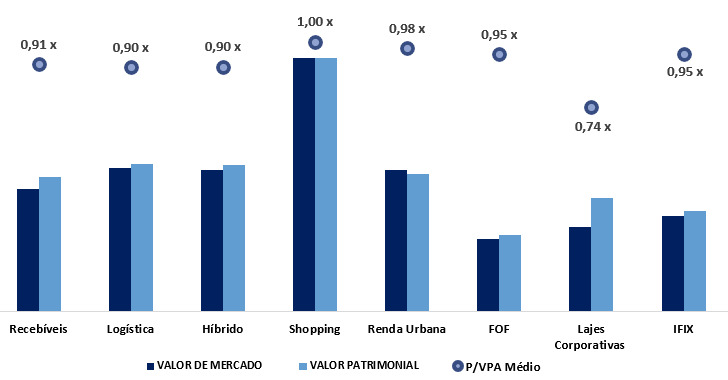

O IFIX já acumula uma alta superior a +21% nos últimos 12 meses, e muitos segmentos voltaram a negociar próximos de seus respectivos valores patrimoniais.

Mas nem todos!

O setor de lajes corporativas, por exemplo, negocia atualmente a um P/VP de apenas 0,74x, sendo disparado o segmento mais descontado da indústria.

Até poderíamos dizer que esse desconto se dá pelas incertezas relacionadas aos impactos do home office no setor. Mas cá entre nós? Não acho que é isso.

Salvo exceções, as empresas já voltaram aos escritórios, ao menos no formato híbrido. E quem prometeu devolver todos os espaços ocupados durante a pandemia para liberar o trabalho em casa dos colaboradores retrocedeu da decisão.

Dito isso, acredito que o desconto do setor tenha mais a ver com os resultados ainda baixos de muitos fundos do segmento em função das vacâncias elevadas e aluguéis deprimidos.

Afinal, tem muito fundo de lajes corporativas ruim dando sopa por aí…

Mas é aquela história, como nem tudo que reluz é ouro, também é preciso separar o joio do trigo na hora de investir.

E, ao garimparmos bem a indústria, é possível encontrar fundos de lajes de ótima qualidade imobiliária.

No texto de hoje, falarei sobre aquele que é, na minha humilde opinião, o melhor da indústria, então aperte os cintos e venha comigo!

Com vocês: CSHG Prime Offices!

Também conhecido como HGPO11, o Fundo iniciou as suas atividades em outubro de 2010 buscando auferir ganhos pela exploração comercial de imóveis corporativos de alto padrão.

Gerido atualmente pelo braço imobiliário da Credit Suisse (CSHG), que está em processo de venda para o Pátria, mas com a perspectiva de manutenção do atual time de gestão, o Fundo possui um perfil passivo.

Assim, seu mandato é voltado apenas para a exploração comercial de dois edifícios corporativos, os quais estão em seu portfólio desde a sua constituição.

Justamente por ter esse perfil passivo e não realizar diversas emissões, o seu Patrimônio Líquido (PL) é relativamente pequeno quando comparado aos fundos ativos do segmento, representando apenas R$ 541 milhões.

Apesar dessa configuração, a sua base de cotistas é relativamente grande, representando mais de 19,4 mil investidores, o que confere ao HGPO uma liquidez razoável para um FII dentro de sua realidade, negociando uma média diária de R$ 750 mil no último semestre.

Mas o que chama tanto a atenção no CSHG Prime Offices a ponto de eu estar falando dele por aqui?

Os “Faria Limers” piram!

Acontece que o HGPO detém 100% de participação em dois edifícios de perfil “boutique”: o Metropolitan e o Platinum. Esses imóveis possuem um pouco mais de 12,7 mil m² de Área Bruta Locável (ABL) e contam com design sofisticado e oferecem serviços, amenities e infraestrutura diferenciada para seus locatários.

Mas não para por aí.

Esse perfil de imóvel possui lajes menores (entre 400 m² e 800 m²), o que também acaba proporcionando uma ocupação mais customizada e exclusiva para seus locatários.

E aí você já sabe né…

Falou em “boutique”, “amenities”, “exclusivo” e tantos outros estrangeirismos e jargões sofisticados… falou em Faria Lima.

Como não poderia ser diferente, os imóveis estão localizados no bairro Itaim Bibi, zona nobre da cidade de São Paulo, e o qual praticamente já não possui espaços livres para o desenvolvimento de novos empreendimentos desse tipo.

Como pode ser visto pelo mapa acima, os edifícios são praticamente vizinhos e ficam muito próximos à Avenida Faria Lima, principal centro financeiro do país.

Assim, a localização privilegiada, padrão construtivo elevado e perfil premium permitem ao HGPO agregar valor ao metro quadrado de seu portfólio, cujos espaços são geralmente disputados a tapa por empresas de menor porte atuantes no mercado financeiro, tais como family offices, gestoras de recursos e por aí vai.

Afinal, para o Faria Limer, o endereço importa e muito!

Portanto, apesar da concentração na mesma região expor o Fundo a riscos de um monoativo, a verdade é que seus imóveis são irreplicáveis, além de muito rentáveis, mesmo em tempos difíceis para o segmento.

Isso tudo sem falar na qualidade ímpar da gestão da CSHG, que implementou uma gestão ativa de extrema qualidade no ativo, ao longo dos anos, mesmo ele sendo, na verdade, um FII passivo.

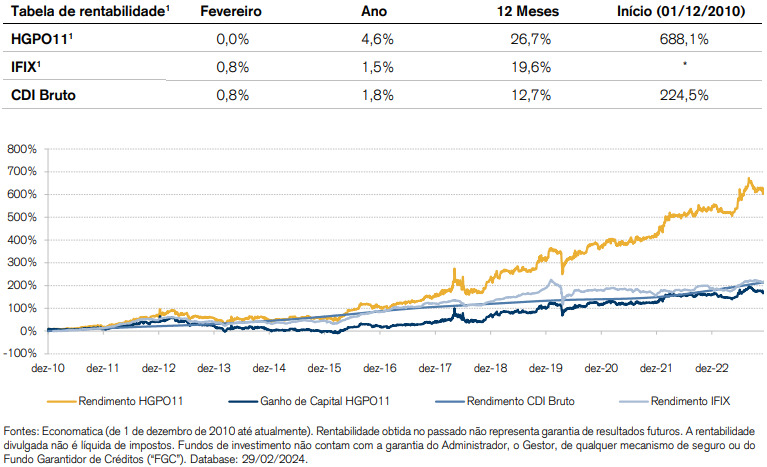

Rentabilidade histórica

Não por outro motivo, o HGPO11 entregou a seus cotistas um retorno ajustado por proventos de +688% desde que chegou ao mercado, em dezembro de 2010.

Para se ter uma noção dessa rentabilidade, ela equivale a um retorno composto de 18,5% a.a. no período, muito superior ao do CDI Bruto do período (10,2% a.a.).

Seguindo em frente…

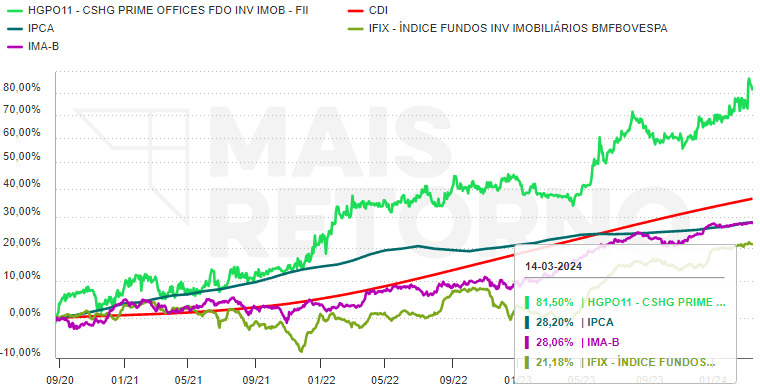

O CSHG Prime Offices passou a integrar a carteira do Nord FIIs em 25 de agosto de 2020 com o objeto de aproveitarmos seu nível de valuation bastante atrativo para elevar a exposição da carteira da série a um portfólio premium de lajes corporativas muito bem localizado.

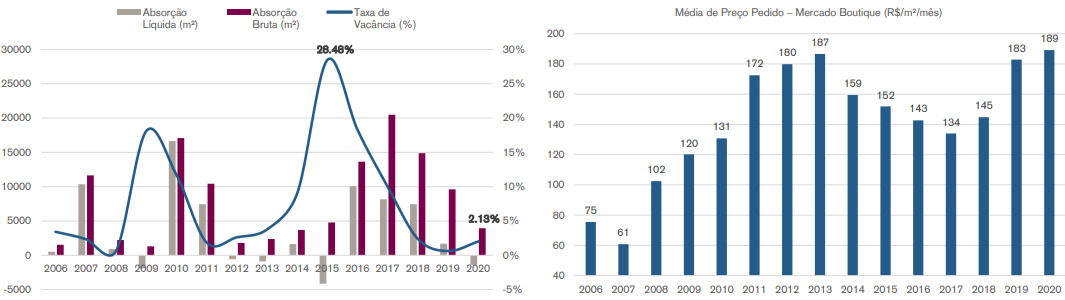

Isso porque eu acreditava, à época, não apenas na capacidade de o Fundo manter a vacância em patamares baixos mesmo em meio aos impactos causados pela pandemia no mercado de escritórios, como também na possibilidade de aumento real do valor dos aluguéis do portfólio.

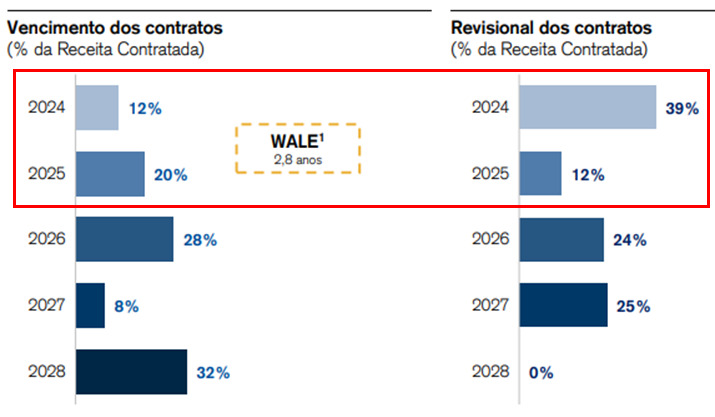

Afinal, a dinâmica do mercado imobiliário de escritórios boutique da região vinha se apresentando muito favorável, e o Fundo apresentava um cronograma de vencimentos e revisionais dos contratos de locação com boa concentração no curto prazo.

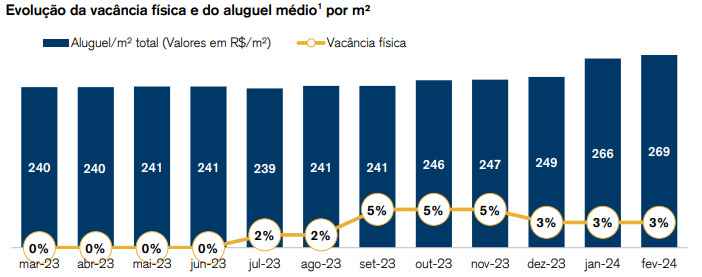

Essa minha expectativa acabou se confirmando, visto que o baixo nível de vacância permitiu ao Fundo elevar o aluguel médio por metro quadrado do portfólio em impressionantes 78% desde então, superando consideravelmente a inflação acumulada no período.

A melhora de seus resultados também se traduziu em um aumento superior a 60% nos rendimentos distribuídos quando comparado ao final de 2020.

Com isso, o ativo proporcionou um retorno total acima de 72% aos assinantes que seguiram a recomendação até o momento, superando significativamente a performance do IFIX, IMA-B e o CDI acumulado no período.

Mas como quem vive de passado é museu, fica a pergunta: o que podemos esperar para o Fundo daqui em diante?

Receba conteúdos e recomendações de investimento gratuitamente

Perspectivas

Atualmente, o Fundo vem distribuindo proventos mensais equivalentes a R$ 1,50 por cota.

Como essa distribuição está praticamente em linha com o seu resultado recorrente, o qual evoluiu ao longo dos últimos meses com os reajustes inflacionários e novos aumentos reais dos aluguéis, o Fundo deve manter uma reserva próxima a R$ 0,33 por cota para futuras distribuições, se for o caso.

Assim, minha expectativa mais conservadora é de que, na ausência de fatos novos, ele consiga ao menos manter o atual patamar de distribuição.

Mas esse não é meu cenário base.

Isso porque, embora o aluguel médio do portfólio esteja atualmente em R$ 269,00/m², a gestão já vem fechando novos contratos a valores entre R$ 300,00 e R$ 350,00/m².

Ou seja, em patamares muito superiores à média vigente!

Este é exatamente o caso do contrato de locação recentemente fechado com um escritório de advogados no Ed. Platinum, o qual ficou no valor de R$ 335,00/m² e deve reduzir as vacâncias física e financeira do portfólio para apenas 1,71% e 1,82%, respectivamente.

Soma-se a isso o cronograma de vencimento e revisão dos contratos bastante favorável, devido à concentração de curto prazo, e não posso esperar algo muito diferente de novos aumentos de rendimentos nos próximos semestres.

Desde que, é claro, não haja nenhuma alteração relevante no cenário atual traçado para o Fundo.

Assim, estimo que, na ausência de fatos novos, o CSHG Prime Offices possa entregar uma renda em torno de R$ 19,90 por cota nos próximos 12 meses, representando um yield de aproximadamente 6,6% no preço atual.

Eu sei, parece um yield baixo, não é mesmo?

Mas também é preciso considerar toda a qualidade (imobiliária e de gestão) que envolve o Fundo.

Afinal, mesmo proporcionando historicamente um yield médio de “apenas” 0,55% a.m. a seus cotistas, o fato é que o HGPO gerou um retorno composto anualizado de 18,5% a.a. a quem esteve com ele desde o início.

Mas agora a pergunta que fica é: será que vale a pena realizar novos aportes no Fundo ao preço atual?

A água no nosso chopp

Ocorre que a sua administradora informou ao mercado nos últimos dias que o CSHG Prime Offices recebeu uma nova proposta para aquisição de seus dois únicos ativos no valor de R$ 587 milhões (R$ 46.113,38/m²).

Assim, a administradora está analisando os termos e condições da proposta enviada, a qual está condicionada à captação de recursos por parte do possível comprador, confrontando-os com as negociações em andamento de outras partes interessadas.

Essa não é a primeira vez que o HGPO recebe propostas desse tipo. Em 2022, ocorreram dois outros episódios envolvendo possíveis vendas e subsequente liquidação do Fundo, mas que acabaram não avançando.

Entretanto, a nova proposta é muito superior às duas anteriores, que se situavam em torno de R$ 37 mil o m², e superior também ao valor justo que eu vinha atribuindo ao Fundo no momento.

Portanto, embora triste com o possível fim de um dos melhores FIIs do mercado na minha avaliação, vejo a negociação com bons olhos, considerando esse nível de preço.

Depois, o RBRF11, FOF recomendado pelo Nord FIIs e um dos principais investidores do HGPO, manifestou interesse em aprovar uma eventual venda e liquidação do fundo caso receba propostas superiores a R$ 45 mil/m².

Assim, não descarto a possibilidade de avanço nas negociações e subsequente liquidação do CSHG Prime Offices.

Quanto à atratividade financeira da oferta em relação ao atual preço de negociação, o Fundo estava sendo negociado a aproximadamente R$ 39,8 mil/m² antes do evento, mas com as valorizações recentes, ele está sendo transacionado mais próximo de R$ 42 mil/m² nos últimos dias.

Embora o atual valor de negociação esteja sensivelmente abaixo da proposta, não vejo esse novo patamar de preço como uma boa oportunidade para a realização de aportes no Fundo.

Afinal, não temos certeza se a oferta realmente se concretizará. Depois, existem custos associados a uma eventual transação, incluindo uma compensação financeira para a gestora.

Sendo assim, uma opção melhor para tentar capturar o possível movimento seria por meio do RBRF11.

Afinal, além do FOF em questão continuar negociando com um desconto relevante (P/VPA de 0,93), ele poderá obter um ganho não recorrente relevante caso o evento se confirme, uma vez que HGPO representa uma alocação de 10% de seu PL.

Considerações finais

Por fim, caso você queira conhecer a próxima oportunidade em meu radar que pode proporcionar bons retornos como o HGPO11 nos proporcionou nos últimos anos, não deixe de participar do Nord FIIs.

Lá, você encontra uma carteira balanceada com os melhores Fundos para investir neste momento, já com minhas expectativas para o yield de cada Fundo para os próximos 12 meses.

No acesso à série, você ainda conta com o acompanhamento constante de cada uma das teses recomendadas, além de poder tirar dúvidas ao vivo diretamente comigo pelas monitorias semanais.

Ative o teste da sua assinatura por 30 dias sem compromisso aqui.

Postado originalmente por: Nord Research