Você me conhece. Eu sou Marilia Fontes, sócia-fundadora da Nord Research, analista de renda fixa, mãe de dois, “boadrasta” de três, mãe de pet, casada com Marcio Fontes, melhor gestor de multimercado do Brasil de 2023, segundo a revista Exame.

Agora, vou te contar a seguinte situação: meu marido me pegou pulando a cerca!

Pode acontecer nas melhores famílias. Ele ficou sabendo, chegou em casa e me confrontou. Eu disse toda a verdade. Chorei. Assumi meu erro, disse que fui fraca, mas que o amo, que amo tudo o que passamos e que seguramente não queria terminar.

Ele, ressabiado, acabou decidindo não terminar na hora, mas claramente não era a mesma coisa. Estava em um nível de confiança bem menor do que antes do ocorrido. No entanto, de forma meio mágica, optou por seguir por enquanto.

Eis que chega a minha amiga esta semana e me convida para ir ao Carnaval de Salvador, só as mulheres. Tudo pago, oportunidade única. Fico tentada.

Mas logo aviso: “Querida, não tem clima!”

Claro que essa é uma história fictícia. Volte a sentar se caiu da cadeira e feche a boca se necessário. Eu sigo sendo boazinha (rs), mas quero que você siga com esse sentimento, pois estou prestes a te contar uma história real, que pode acabar de outra forma.

Grupo fechado

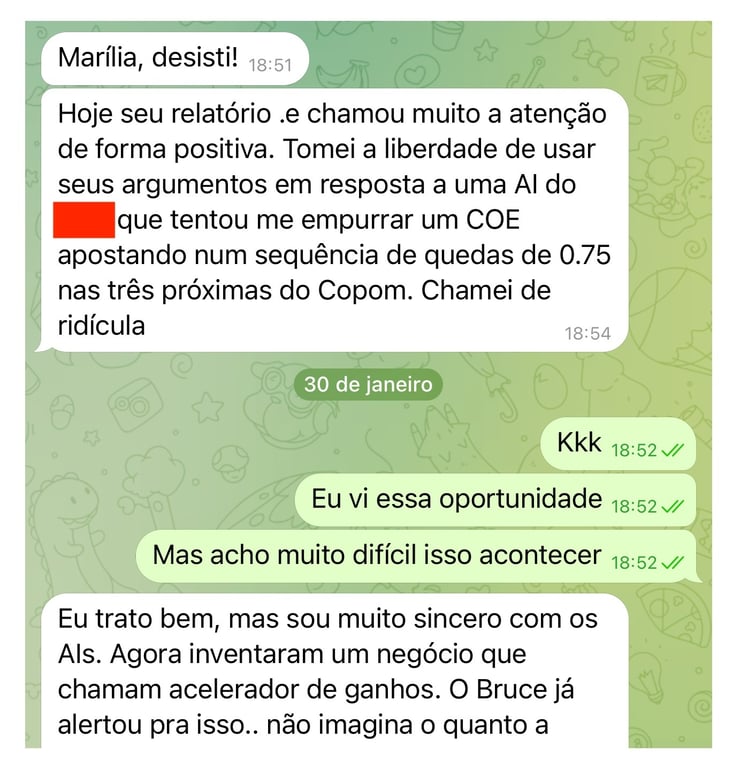

Eis que abro o Telegram do Renda Fixa PRO nesta semana e me deparo com a seguinte mensagem de um querido assinante:

Estava rodando por aí uma oportunidade de ganhar muito dinheiro com um COE que apostava na aceleração da queda da Selic para 75 bps. Muita gente veio me perguntar se valia a pena, afinal, o ganho potencial era alto.

É preciso, antes de tudo, entender como funciona o mercado. Se algum evento tem baixíssimas chances de acontecer, o preço para “comprar” a chance dele acontecer é também muito baixo, portanto o ganho potencial, caso aconteça, é muito alto.

Como na Mega-Sena: você paga R$ 10 pelo bilhete e, se ganhar, ganha milhões. No entanto, o preço do bilhete é tão baixo assim porque a probabilidade de ganhar é baixíssima.

A mesma coisa acontece com uma opção de aceleração dos cortes na Selic.

Ninguém espera que isso aconteça. O mercado precifica que não vai acontecer. Então, se acontecer, você ganha bastante.

Nem preciso dizer que esse tipo de produto paga uma boa comissão, né?

BC corta Selic para 11,25%

Bom, na quarta-feira, 31, tivemos a reunião do Copom, na qual o Banco Central reduziu a Selic de 11,75% para 11,25% (portanto 50 bps), como amplamente esperado pelo mercado.

Vamos ver aqui, juntos, se tinha qualquer chance de ele acelerar o passo no comunicado.

Comunicado do Copom

O Copom iniciou o comunicado dizendo que:

“O ambiente externo segue volátil, marcado pelo debate sobre o início da flexibilização de política monetária nas principais economias e por sinais de queda dos núcleos de inflação, que ainda permanecem em níveis elevados em diversos países.”

No trecho acima, o Copom muda o comunicado anterior, que mencionava o arrefecimento das pressões nos juros globais. Ou seja, agora, a conversa no mundo não é mais se as taxas de juros vão subir ou vão se manter estáveis, mas sim quando vão cair.

É uma melhora relevante em relação ao cenário de risco anterior.

Tivemos reunião do Fed também na quarta-feira, 31, e o foco da coletiva de imprensa foi entender se tinha chances de o Fed reduzir juros na próxima reunião (março) ou não.

Powell, presidente da autarquia, descartou essa possibilidade, dizendo ser pouco provável. O mercado precificava alguma chance de queda em março.

Apesar de não ser ainda na próxima, a discussão é essa no momento, já muito mais positiva do que se o Fed funds poderia subir para 7% ou não.

Contudo, apesar da grande melhora, o BC segue o parágrafo com a seguinte preocupação:

“Os bancos centrais das principais economias permanecem determinados em promover a convergência das taxas de inflação para suas metas em um ambiente marcado por pressões nos mercados de trabalho. O Comitê avalia que o cenário segue exigindo cautela por parte de países emergentes.”

Oras, mas se as coisas estão melhorando, por que o cenário externo ainda exige cautela?

Exatamente porque o ambiente ainda é marcado por pressões no mercado de trabalho.

Normalmente, segundo a política monetária de livro-texto, quando um BC sobe juros, ele encarece o consumo (pelo câmbio ou pela alta das taxas de empréstimo), reduzindo a demanda.

A redução da demanda prejudica as empresas, que aumentam as demissões. As demissões reduzem o poder de compra da população, que segue reduzindo o consumo até que a inflação ceda.

Mas isso não é o que está acontecendo nas economias ao redor do globo.

Mercado de trabalho aquecido nos EUA

Embora os juros tenham subido e os empréstimos encarecido, o mercado de trabalho segue muito aquecido. Tanto no Brasil quanto nos EUA, estamos próximos das menores taxas de desemprego da série histórica.

Como é possível ter um arrefecimento da inflação sem aumento do desemprego?

Pois é. Essa é a discussão mais calorosa das rodinhas dos economistas. Parece que foi mágica. Parece bom demais para ser verdade.

Alguns dizem que a pandemia pode ter gerado um choque positivo na produtividade.

Com aumento de produtividade, é possível, sim, ter queda da inflação com crescimento econômico.

Mas será que esse choque é temporário ou permanente?

Na opinião do Powell, esse choque de produtividade pode ser temporário. Ele não vê motivos estruturais para o fenômeno ser permanente. Ele diz que o home office não tem indícios de ter aumentado a produtividade de uma maneira significativa, e ele também não é tão entusiasta das consequências disruptivas da inteligência artificial, pelo menos no curto prazo.

Eu discordo bastante dele, acho que essas mudanças são permanentes, mas quem sou eu para discordar do presidente do Banco Central americano, não é mesmo?

Só repare no seguinte: a discussão atual na ponta da academia é como foi possível ter uma desinflação tão grande sem queda na atividade e quão permanente serão esses efeitos. Percebe a incerteza?

BC reforça cautela

O comunicado segue repetindo expressões utilizadas em comunicados anteriores para sinalizar cautela:

“A conjuntura atual, caracterizada por um estágio do processo desinflacionário que tende a ser mais lento, expectativas de inflação com reancoragem apenas parcial e um cenário global desafiador, demanda serenidade e moderação na condução da política monetária. O Comitê reforça a necessidade de perseverar com uma política monetária contracionista até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas.”

A meta de inflação no Brasil é de 3%, mas os economistas do Focus estimam uma inflação para além de 2024 de 3,5%. Ou seja, as expectativas estão desancoradas.

Expectativas desancoradas podem prejudicar bastante a condução da política monetária, uma vez que elas influenciam muito no reajuste de preços e na inflação de fato.

O Banco Central do Brasil “pulou a cerca” e iniciou o ciclo de queda da Selic com o mercado de trabalho bastante aquecido e as expectativas de inflação desancoradas.

O mercado discute se nessa situação a queda de inflação é ou não sustentável e se a produtividade vai ou não voltar a níveis pré-pandemia.

E a galera quer apostar (com o seu dinheiro) em aceleração do passo da queda para 75 bps.

Receba conteúdos e recomendações de investimento gratuitamente

“Queridos, não tem clima!”

Na minha visão, não há o menor clima para a aceleração do passo. A aceleração acontece quando o BC percebe que está muito atrasado no ciclo de queda, e a Selic terminal é muito inferior à atual, de tal forma que o passo atual faria com que a Selic demorasse muito para ser ajustada.

Não é o caso. O próprio mercado precifica desaceleração do passo para 25 bps após as próximas duas reuniões.

Não podemos usar nosso dinheiro para comprar bilhetes da Mega-Sena, que são baratos mas têm baixíssima probabilidade de acontecer.

Temos que olhar para os nossos investimentos com estratégia e tomar risco em cenários com alta probabilidade e prêmio.

Eu até acho que o BC pode acabar reduzindo a Selic mais do que o mercado precifica atualmente, porém seria aos poucos, com cautela, vendo a desinflação seguir e tendo certeza de que a pressão no mercado de trabalho não vai se refletir na inflação de serviços. Ou seja, em passos de 50 bps ou menos.

Saia da renda fixa!

Fato é que teremos pelo menos mais duas quedas de 50 bps nas próximas reuniões:

“Em se confirmando o cenário esperado, os membros do Comitê, unanimemente, anteveem redução de mesma magnitude nas próximas reuniões e avaliam que esse é o ritmo apropriado para manter a política monetária contracionista necessária para o processo desinflacionário.”

A Selic irá para, no mínimo, 10,75% e 10,25% nas próximas duas reuniões e deve seguir caindo depois disso.

Ou seja, aquele seu CDB em percentual do CDI ou o seu fundo de renda fixa vão render menos!

Não adianta se travar em título bancário de longo prazo para ganhar 1% a mais do CDI. Porque quando ele cair para 9% ou 8%, esse prêmio a mais não vai significar quase nada.

E, fazendo isso, você perde a oportunidade, durante muitos anos, de tentar investir em um bom ativo que possa te render algo como 20%, 30% ou 40%.

Os bancos sabem disso e sabem que os fundos de renda fixa estão captando dinheiro a rodo. É só olhar como os spreads de crédito estão comprimidos.

Antes, era fácil encontrar uma LCI pagando 95%-98% do CDI. Hoje em dia, só vejo 85% nas plataformas. Isso não faz o menor sentido para o investidor. Um Tesouro Selic segurado por mais de dois anos rende líquido 85% do CDI e sem risco de crédito. Por que eu emprestaria dinheiro para um banco com essa taxa?

Só o fluxo desenfreado explica esses prêmios baixos.

Antes, também era possível encontrar CRIs e CRAs de empresas AAA, seguras, com lucro alto e baixa alavancagem, a IPCA+ 7,5% isentos de IR. Hoje é impossível. Esses títulos já estão por volta de IPCA+ 5,5%.

Entrar em crédito agora é contar com a sorte. É chegar ao final da festa e abrir mão de liquidez sem o correspondente prêmio.

Onde investir com a queda da Selic

Para ganhar dinheiro daqui para a frente, será preciso correr o risco de investir em bons ativos e esperar as teses amadurecerem.

Títulos IPCA+ longos, do próprio governo, têm potencial de redução de taxas e ganhos de marcação a mercado de aproximadamente 15% a 20%. Isso já daria 150% a 200% do CDI em um ano em que o CDI médio deve ficar em 10% ou abaixo.

Além disso, temos várias ações de empresas que crescem e geram lucro, mas que ficaram com preços completamente defasados quando os juros subiram.

Essas ações ainda têm muito potencial de valorização. Ao contrário da Petrobras (PETR3; PETR4), que subiu fortemente ao longo dos últimos meses, puxada pela distribuição de dividendos extraordinários (que não vão se repetir), fazendo com que a maioria dos fundos de ações tivessem uma performance pior do que o índice.

Você não está pensando em sair do seu fundo ativo em ações, por conta da performance passada, para ir para a renda fixa, está?

Ah, não faça isso! Agora, será preciso correr risco, mas correr risco no lugar certo, onde ainda tem espaço e fundamento para valorização, e não em apostas vazias.

Eu sempre dou esses toques importantes para os meus assinantes do Renda Fixa PRO. As oportunidades chegam e vão embora e é preciso ficar atento a elas. No relatório, eu tento ajudar com isso.

Mas se você sente que precisa de uma ajuda mais personalizada, mais voltada para as suas necessidades e peculiaridades, ou se você quer uma pessoa mais próxima de você, precisa marcar uma reunião com os nossos consultores da Nord Wealth.

A primeira reunião é totalmente gratuita. Nela, os consultores já te dizem o que eles acham da sua carteira e propõem soluções, além de apresentarem a você o melhor modelo de consultoria de patrimônio.

A Nord Wealth é uma consultoria personalizada que trabalha na forma de taxa fixa. Nós não recebemos absolutamente nenhum comissionamento por recomendar qualquer tipo de produto.

Nunca recomendaríamos que você investisse na Mega-Sena com o seu patrimônio nem em apostas de baixa probabilidade. Recomendamos única e exclusivamente o que é melhor para você.

Não por outro motivo, hoje nos tornamos a consultoria Número 1 da XP e do BTG.

Se você tem mais de R$ 1 milhão e precisa de ajuda, não deixe de marcar a primeira reunião. Tenho certeza de que vai entender o que é olhar para os investimentos com estratégia.

E lembre-se: só ganha dinheiro quem se posiciona antes. Não queira ser o último na festa da renda fixa.

Use os pós-fixados apenas para controle de risco. Para aquele espaço na sua carteira que você quer se manter conservador.

Para ganhar dinheiro, tem coisa melhor.

Postado originalmente por: Nord Research