O cenário para as transmissoras de energia elétrica segue positivo, com oportunidades de crescimento principalmente via novos leilões. A definição dos critérios para renovação de concessões de distribuição deve ser concluída em 2024.

Além disso, as empresas do setor elétrico agregam uma característica defensiva e de geração de caixa (o que se traduz, em muitos casos, em bons dividendos).

Tendo em vista o grande potencial para o setor, principalmente para os investidores com foco em renda passiva, analisamos os resultados do 4T23 de três empresas do segmento de transmissão, o mais previsível do setor elétrico. Porém, apenas uma é recomendada para o mês.Veja mais sobre os números apresentados pelas companhias abaixo:

Alupar (ALUP11)

No 4T23, a Alupar (ALUP11) reportou resultados em linha com as expectativas do mercado, com uma receita líquida de R$ 787,5 milhões, o que representa alta de +3,6% em relação ao mesmo período do ano anterior.

A pequena expansão se deve, principalmente, ao reajuste inflacionário dos contratos de transmissão — 60% são corrigidos pelo IPCA, que apresentou variação positiva de +3,9% no período, e 40% pelo IGP-M, que retraiu -4,5%.

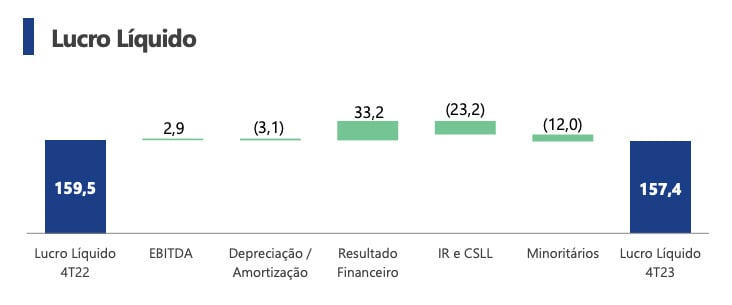

Já o Ebitda da Alupar ficou em R$ 620,2 milhões, leve alta de +0,5%, enquanto seu lucro líquido no trimestre totalizou R$ 157,4 milhões, queda de -1,3% na comparação anual.

Por fim, a transmissora segue reduzindo sua alavancagem, com seu indicador dívida líquida/Ebitda atingindo 3,4x no trimestre (vs. 3,6x no 4T22).

Contudo, mesmo em processo de desalavancagem, a Alupar seguiu investindo no último trimestre (R$ 189,9 milhões) e assim deverá permanecer daqui para a frente.

Além de uma possível participação nos próximos leilões de transmissão no Brasil, a empresa também anunciou uma nova linha de transmissão conquistada na Colômbia. O projeto tem um Capex (investimento) estimado de US$ 45 milhões.

Ainda que esteja em um processo de melhorias operacionais e financeiras, além de aumento de visibilidade futura, não vemos grandes oportunidades em ALUP11 neste momento.

Com um dividend yield de 6% e negociando a múltiplos semelhantes aos de seus pares (mas sem o mesmo histórico de execução), preferimos ficar de fora.

Taesa (TAEE11)

Já a Taesa (TAEE11) reportou resultados abaixo do consenso do mercado, com alta de +6,1% em sua receita líquida regulatória, que atingiu R$ 592 milhões no 4T23.

Além do reajuste inflacionário do IPCA em parte de seus contratos compensando o reajuste negativo do IGP-M no restante, a Taesa também contou com o início de novas operações na expansão de sua receita.

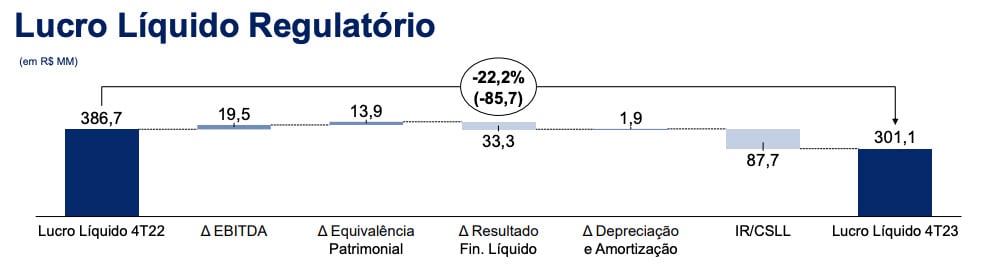

O Ebitda ficou em R$ 484,2 milhões, evolução de +4,2% em comparação com o 4T22, enquanto o lucro líquido foi de R$ 301,1 milhões, queda de -22,2%, devido, principalmente, ao aumento de +20,4% no resultado financeiro (negativo).

A companhia ainda fechou o 4T23 com alavancagem de 3,7x, mantendo seus elevados patamares observados nos trimestres anteriores.

A alavancagem financeira da Taesa é, inclusive, a maior entre seus pares, mesmo sendo a que possui o menor número de projetos em construção (não tem grande volume de investimentos em andamento).

Além disso, a transmissora possui o menor prazo de concessão médio e a maior exposição aos reajustes do IGP-M (cerca de 60% de seus contratos).

A Taesa tende a passar por um processo de desalavancagem daqui para a frente, o que pode interferir em investimentos futuros (e sua visibilidade de crescimento por consequência) ou até mesmo no pagamento de dividendos.

Sendo assim, apesar de gostarmos da empresa, negociando a 10x Ebitda e também com dividend yield de 6%, mantemos nossa preferência pela transmissora a seguir.

Receba conteúdos e recomendações de investimento gratuitamente

Isa Cteep (TRPL4)

Finalmente, temos a Isa Cteep (TRPL4), a companhia que apresentou a melhor performance do segmento de transmissão no último trimestre de 2023.

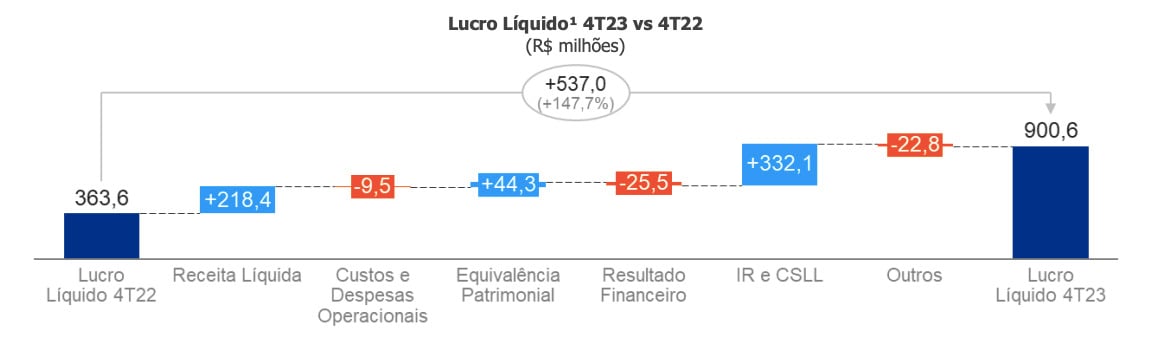

Com uma maior parcela de seus contratos reajustados pelo IPCA (cerca de 90%), além do reperfilamento de RBSE (espécie de indenização paga pela Aneel às transmissoras), a receita líquida da Isa Cteep atingiu R$ 1,1 bilhão (+24,5%).A menor expansão de custos e despesas elevou seu Ebitda em +30,3%, totalizando R$ 826,7 milhões no período.

Ainda, com um melhor resultado de equivalência patrimonial e maior resultado tributário (principalmente pelo volume do benefício sobre o pagamento de JCP reconhecido no 4T23), o lucro líquido da Isa Cteep foi de R$ 900,6 milhões, alta expressiva de +147,7%.

O maior controle de seu endividamento e crescimento de seu Ebitda contribuíram para que sua alavancagem caísse de 2,9x para apenas 2,4x.

Ainda que esteja em processo positivo de desalavancagem, a companhia segue focada em investimentos, seja em projetos recém-arrematados, seja em possíveis participações em novos leilões em 2024.

E o melhor de tudo: sem mudar sua conduta de distribuição de dividendos aos seus acionistas.

Posto isso, com a melhor alavancagem do segmento, dividend yield de 8,5% (e podendo aumentar seus dividendos futuros com os novos investimentos) e negociando por apenas 8x Ebitda, seguimos recomendando compra para TRPL4.

Onde investir em março?

De uma forma geral, a bolsa brasileira ainda segue barata (cerca de +50% distante sua média histórica), entretanto, como foi possível observar acima, existem oportunidades que se destacam mais no momento.

Se deseja conhecer as melhores empresas dentro de seus setores e segmentos (além de transmissão de energia) e que pagam excelentes dividendos para seus acionistas, não deixe de conhecer, ainda hoje, o Nord Dividendos.

Teste o Nord Dividendos por 30 dias

Postado originalmente por: Nord Research