2023 foi um ano conturbado para o mercado de bancos e nos mostrou cada vez mais o quanto o banco vencedor não pode depender apenas do mercado de crédito.

A fraude da Americanas e outros episódios de recuperação judicial, alinhados a um maior endividamento das famílias no pós-pandemia, fizeram com que o mercado ficasse mais avesso ao risco e aumentasse a régua para a concessão de crédito.

Com o obstáculo, ficou cada vez mais claro que os melhores bancos serão os que trouxerem mais rentabilidade em seus negócios, com qualidade de seus empréstimos, inadimplência controlada, uma vasta gama de produtos e serviços, além de um bom múltiplo com visibilidade de resultados.

Alguns resultados nos decepcionaram em 2023, enquanto outras oportunidades surgiram.

Agora, em 2024, ajuste seu portfólio para estar bem alocado nas boas oportunidades que o mercado nos dá.

Melhores ações de bancos em 2024

Resumimos o balanço de sete bancos no 3º trimestre de 2023 (3T23), o último resultado reportado, e apresentamos a nossa recomendação para cada um, considerando os riscos e a visibilidade futura.

1. Itaú (ITUB3) — Comprar

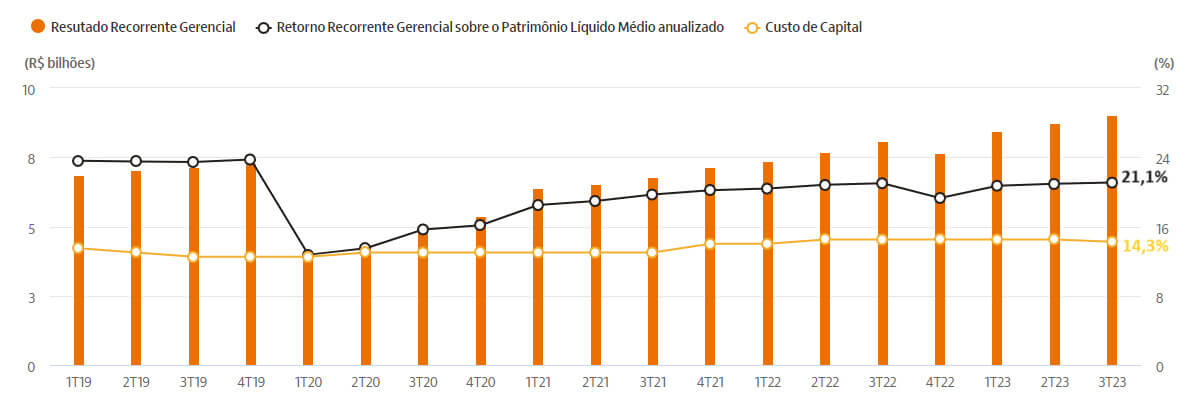

O Itaú Unibanco apresentou sólidos resultados no 3T23, surpreendendo positivamente o mercado com um crescimento de +12% no lucro líquido, mesmo com o cenário macro ainda conturbado, com aumento de provisões pressionando os custos.

Já a margem financeira com clientes, diferença entre os juros que são cobrados nos empréstimos realizados pelo banco e os juros pagos pelo banco aos seus clientes em suas captações, atingiu R$ 26 bilhões no 3T23, +9% a/a.

A receita de prestação de seguros e serviços (segmento mais rentável para a companhia) cresceu 5,2%, impulsionada pelo forte crescimento na linha de seguros de +19%.

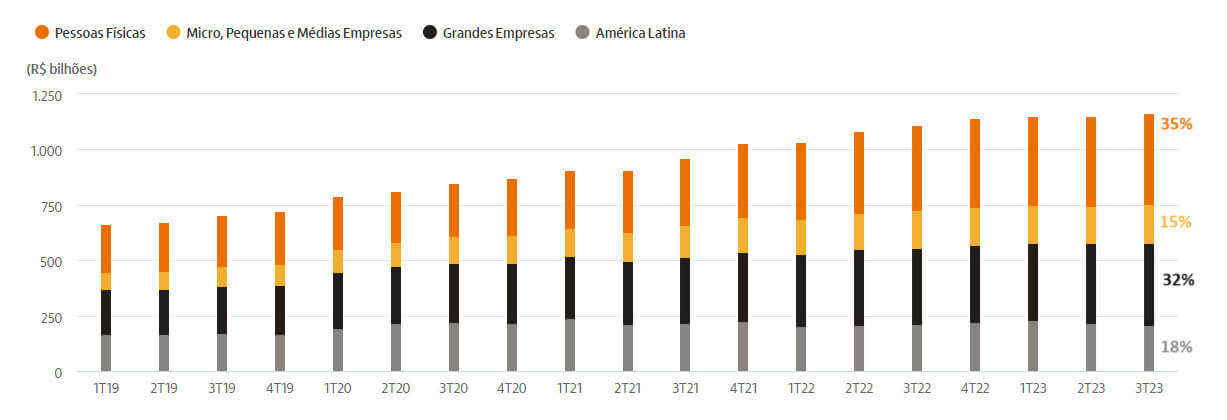

A carteira de crédito (segmento menos rentável) cresceu +5,7%, impulsionada pelo forte crescimento de pessoas físicas em crédito pessoal (+18% a/a).

O aumento no custo de crédito (+16%) em relação ao ano anterior veio principalmente da maior despesa de provisão para créditos de liquidação duvidosa (+11%) e do aumento dos descontos concedidos no varejo no Brasil — sendo parcialmente compensado pela maior recuperação de créditos baixados como prejuízos.

De qualquer forma, o índice de inadimplência (NPL) entre 15-90 dias reduziu em relação ao trimestre anterior, terminando o 3T23 em baixos 2,3%, enquanto o NPL acima de 90 dias ficou estável no mesmo período, refletindo o bom gerenciamento de risco do banco.

A companhia apresentou ótimo crescimento em seguros e serviços, mas ainda pouco representativo em seus resultados, o que é um ponto a ser observado ao longo dos trimestres, dado que o mercado de seguridade e serviços é o preferido pelas fintechs.

Comparados aos pares tradicionais como Bradesco e Santander, os resultados do Itaú se sobressaem, sem o risco de ingerência política que o Banco do Brasil sofre, apesar dos bons resultados.

Itaú foi capaz de crescer sua carteira de crédito com altíssima qualidade (com foco em alta renda), o que deve beneficiar a companhia nos próximos trimestres com o cenário macro mais desafiador.

Atualmente, o Itaú negocia a baixos múltiplos (10x lucros) para um banco que entrega crescimento com excelente rentabilidade (ROAE 21%) e entrega de dividendos (dividend yield 6% 2024E).

Por isso, mantemos nossa recomendação de compra para as ações do Itaú (ITUB3) na carteira Nord Dividendos.

2. Bradesco (BBDC4) — Fique de fora

O Bradesco segue em ritmo de redução de risco, diminuindo crescimento e focando em linhas de crédito mais seguras. Com as mudanças, o mercado espera uma recuperação à frente, mas enquanto ela não vem (se vier), os resultados continuam sendo fortemente impactados.

No 3T23, seu índice de inadimplência (NPL) acima de 90 dias terminou em altos 5,6%, com a continuação do aumento da inadimplência em prazos maiores na comparação anual, mas apresentando uma leve melhora em relação ao trimestre anterior. Já o NPL entre 15-90 dias ficou em 4,1%.

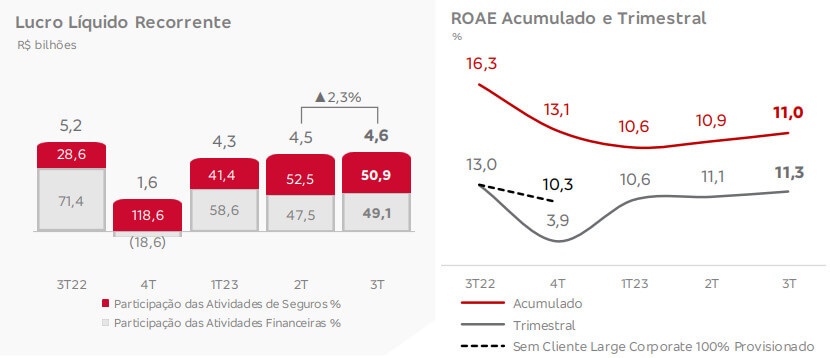

Por isso, ao contrário da maioria dos bancos que veremos por aqui, o Bradesco reportou uma queda de -12% no lucro líquido, e uma queda em sua rentabilidade de -2 p.p., terminando o 3T23 com um ROAE de apenas 11,3%, bem abaixo de seus pares.

Os empréstimos, que são mais rentáveis (e também mais arriscados) — pessoais e cartões de crédito —, diminuíram em relação ao trimestre anterior (2T23), levando a uma contração de 60 bps na taxa média do spread com clientes.

Além disso, a carteira de PMEs também reduziu em 1% tri/tri e 5% a/a. Com isso, vimos a margem financeira com clientes atingir R$ 15,9 bilhões no 3T23, uma queda de -2,6% a/a.

Após o evento da Americanas, e com o cenário macro ainda bastante deteriorado, as provisões brutas aumentaram +7% na comparação anual.

Já na linha de prestação de serviços, a companhia conseguiu apresentar um crescimento de +2,9%, entretanto, mesmo assim ela segue pouco representativa em seu resultado consolidado.

O aumento de provisões e da inadimplência (a/a), além da incerteza sobre seu futuro, fazem com que tenhamos um pé atrás com o banco.

Com a maior ciclicidade do negócio de crédito, Bradesco deve se manter durante alguns trimestres em uma situação complicada, diante da sua maior exposição aos clientes de baixa renda aliada a juros altos e inflação alta.

Apesar da entrega de um dividend yield 2024E de cerca de 6%, mas faltando visibilidade de resultados futuros, e negociando a um múltiplo de 11x lucros, recomendamos ficar de fora das ações do Bradesco (BBDC4).

3. Nubank (ROXO34) — Fique de fora

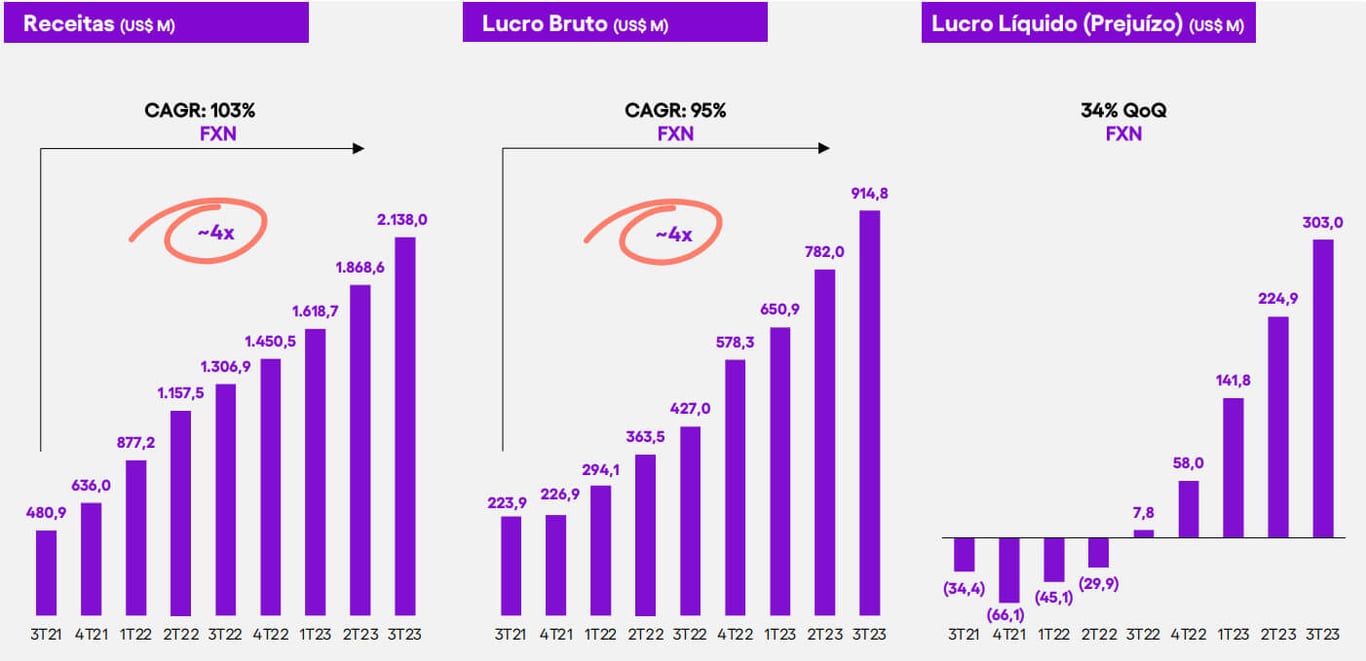

O Nubank surpreendeu positivamente ao divulgar seus resultados do 3T23, com lucro líquido ajustado de US$ 355,6 milhões (5,6x 3T22), crescimento de receita de +53% e um ROAE de +21%, em nível com os demais bancos excelentes do mercado.

O roxinho terminou o trimestre com 89 milhões de clientes na base, aumento de +27% versus o 3T22, e sua taxa de ativação média subiu 63 bps tri/tri para incríveis 83%, resultados impulsionados pela forte adição de PMEs e pelo crescimento no México e Colômbia, que contribui para uma dispersão de receita.

Já a receita média mensal por cliente (ARPAC) aumentou em +18% para US$ 10, com crescimento de +59% na carteira de empréstimos e redução no seu custo operacional (Opex), que ficou em 24% da receita, versus 32,3% no 3T22.

Em sua teleconferência, a administração mencionou que acredita ter ganhado 50-60 bps de participação no mercado de cartão de crédito no trimestre, o que é considerado um belo avanço.

Com a decisão de mudar a remuneração dos clientes referente ao CDI no ano passado (antes a NuConta era remunerada a 100% do CDI), o Nubank conseguiu reduzir seu custo de captação para algo em torno de 80% do CDI, ficando estável frente ao trimestre anterior.

Apesar de a companhia ter mostrado que sua base de clientes se mantém bastante ativa (83%), com custo bem baixo para atender seus clientes (< 1 dólar), alguns pontos acendem um farol vermelho para o roxinho.

O índice de inadimplência (NPL) 90+ teve uma alta, chegando a elevados 6,1%, e o banco apresentou um aumento de provisão para perdas em +70%, nos deixando com um pé atrás.

Com uma carteira de crédito bastante agressiva, inadimplência e provisões nas alturas, o forte aumento na receita média por cliente e de seus dados não é suficiente para justificar um valuation de quase 7x seu patrimônio líquido (PL).

Para “comprar” crescimento, preferimos Inter, que negocia a apenas 1,4x PL. Por isso, recomendamos que fique de fora das ações do Nubank (ROXO34).

4. Banco do Brasil (BBAS3) — Fique de fora

Entre os quatro maiores bancos brasileiros, o Banco do Brasil é o preferido do mercado no quesito preço, negociando a 5x lucros.

No 3T23, o banco teve um lucro líquido de R$ 8,8 bilhões, crescimento de +5% em relação ao ano anterior, com um ótimo ROAE de 20,8%.

O banco continua com resultados resilientes, com um crescimento em prestação de serviços de +2%, sendo impulsionado por seguros, planos de previdência e títulos de capitalização, além da gestão de ativos.

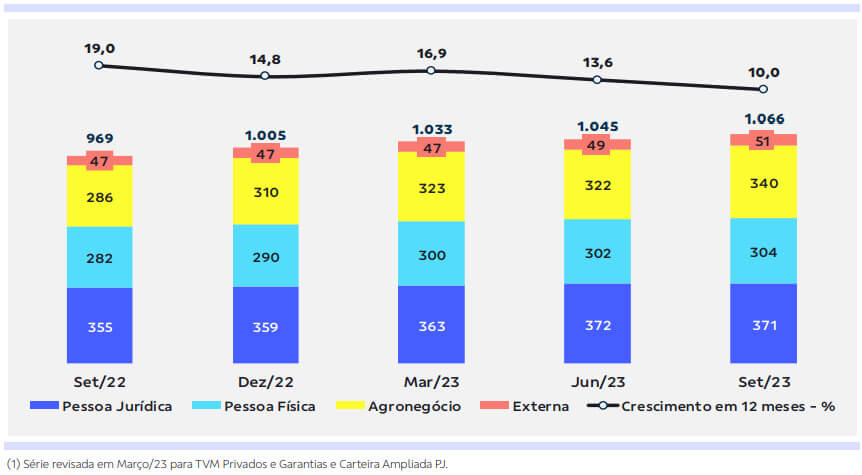

Além disso, o BB possui uma forte presença em linhas de crédito resilientes (agro e servidores públicos) e com ótima visibilidade de resultados, apresentando um avanço em sua carteira de +10% frente ao ano anterior, sendo impulsionado pelo crescimento de empréstimos rurais (+19% a/a) e pequenas e médias empresas (+14% a/a). Já em relação ao trimestre anterior, observamos um forte crescimento do crédito para governo (+9% t/t).

Já as despesas correspondentes ao risco de crédito somadas aos valores recuperados de perdas vieram com um fortíssimo crescimento de +66% em relação ao ano anterior, impactadas pela elevação do nível de risco de créditos de empresas após evento da Americanas.

Esse mesmo evento impactou o índice de inadimplência (NPL), encerrando o 3T23 com um NPL de 2,8% (versus +2,34% no 3T22), o que, apesar do cenário, ainda é baixo.

Olhando para a sua margem financeira bruta (juros cobrados nos empréstimos — juros pagos aos clientes), esta terminou o trimestre em R$ 23,7 bilhões no 3T23, um avanço de +21% a/a, sendo super positivo para o Banco do Brasil.

Mas o que não gostamos no banco é do tal do “sócio dos infernos”.

Não gostamos da ideia de ter um sócio principal sendo o governo, abrindo espaço para possíveis ingerências no futuro. Isso explica o fato de o banco negociar historicamente a múltiplos baixos, tendo um prêmio por esse risco ao qual está exposto.

Apesar do preço atrativo e da entrega de 9% de dividend yield em 2024E, por enquanto, recomendamos que fique de fora das ações do Banco do Brasil (BBAS3).

5. Santander (SANB11) — Fique de fora

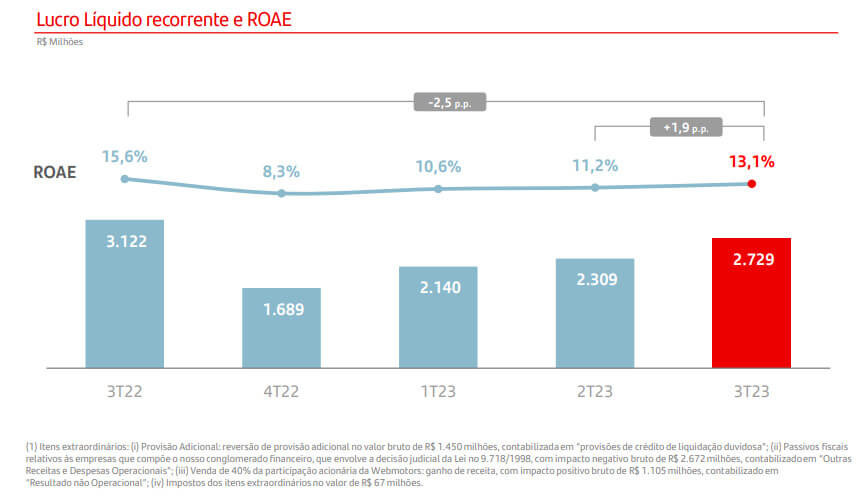

O Santander foi mais um banco que apresentou resultados abaixo do desejado, com as linhas de pessoas físicas pressionando os resultados. O banco reportou queda no lucro líquido de -13% na comparação com o 3T22 e um ROAE de 13,1%, queda de -2,5 p.p. versus 15,6% do 3T22.

Já na captação de clientes, o banco apresentou um bom crescimento de +16%, com as taxas de juros atuais refletindo em uma maior atratividade para seus clientes no investimento em renda fixa.

Apesar de uma leve redução de PDD (despesas com devedores duvidosos) em comparação com o trimestre anterior, o Santander elevou suas despesas em +11% no acumulado do ano, mesmo com um crescimento na carteira de crédito (+8%).

O avanço mais lento na originação de crédito veio em um cenário atual de tendências de inadimplência pressionando o custo de crédito, e o banco segue a tendência dos demais em ser cauteloso em sua distribuição.

O desafio do Santander hoje está em seguir a trajetória decrescente de NPL (crédito não produtivo), que começou neste trimestre a mostrar uma mudança de direção e uma diminuição do índice de inadimplência (NPL), apesar de seguir mais elevado, com NPL acima de 90 dias em 3% e entre 15-90 dias em 4%.

Santander tem sido mais seletivo na distribuição de crédito para seus clientes, vendo mais oportunidade no segmento de alta renda (Select). Com o foco do banco apenas em produtos com garantia e em clientes com melhor perfil de risco, sua margem financeira apresentou uma queda de -1,2%, com o banco priorizando qualidade em vez de maior retorno (com maior risco) neste momento mais conturbado.

Com um valuation mais caro do que Banco do Brasil, a 10x lucros, e apresentando um ROAE abaixo da média dos Bancos (13%), não vemos motivos para investir no banco espanhol.

Recomendamos ficar de fora das ações do Santander (SANB11).

6. Inter (INBR32) — Comprar

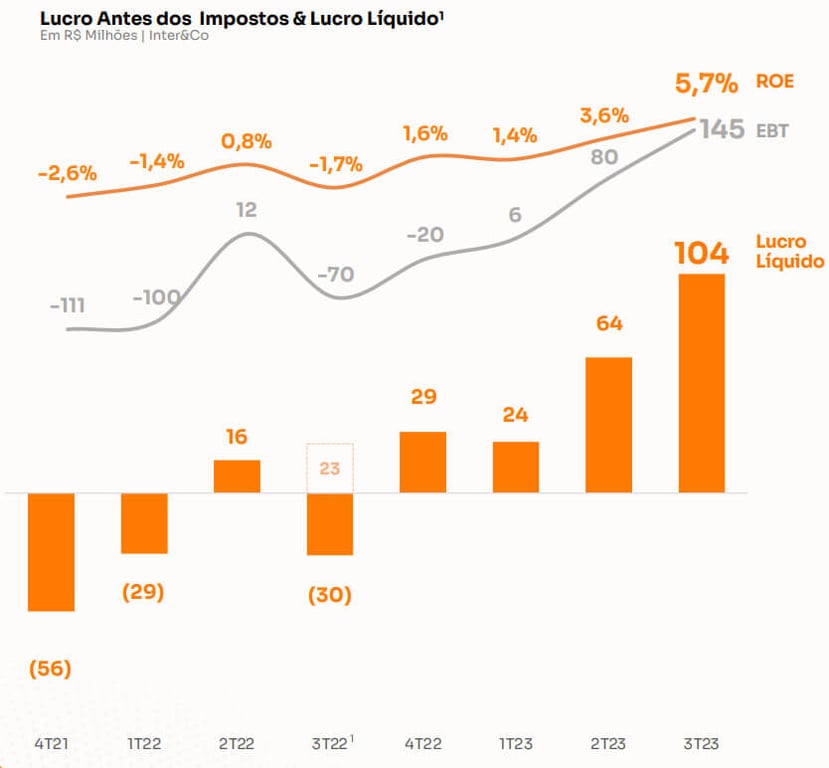

O Inter entregou novamente resultados surpreendentes no 3T23, com um crescimento de +49% na receita, sendo de R$ 1,3 bilhão no trimestre, e lucro líquido recorde de R$ 104 milhões versus prejuízo de R$ 30 milhões no 3T22.

Já no crescimento da base, o banco adicionou 1,6 milhão de clientes, +29% versus 3T22, com uma receita média por cliente ativo (ARPAC) de R$ 48, alta de +4%.

Olhando para o custo de servir por cliente ativo (CTS), este caiu -20%, para R$ 13, por conta do aumento do número de clientes ativos por colaborador (4,7 mil ante 2,9 mil no 3T22). Com menores custos de marketing, o Inter também reduziu o seu custo de aquisição de cliente (CAC) em -8%, para R$ 26.

Com 29 milhões de clientes em sua base no fim do 3T23, o Inter está cada vez mais próximo do seu guidance para 2027 de 60 milhões de clientes, e continua trabalhando para atingir esse número o quanto antes.

As melhorias nos processos de originação e concessão de crédito, assim como nos processos de cobranças, de fato causaram um impacto positivo e o Inter foi capaz de manter sua inadimplência (NPL) estável em relação ao trimestre anterior.

De qualquer forma, quando olhamos em uma comparação anual, podemos observar uma leve queda do NPL 15-90 dias para 4,2% e uma alta do NPL acima de 90 dias, para 4,7%, resultado do ano conturbado para o crédito.

Daqui para a frente, esperamos que a companhia consiga diminuir esse número com uma dinâmica positiva na inadimplência de cartão de crédito, uma vez que as safras novas estão apresentando desempenho melhor do que as mais antigas.

A companhia segue cortando gordura nas despesas, reduzindo sua base de colaboradores de 4,1 mil para 3,3 mil neste ano, está renegociando contratos com fornecedores e tem espaço para chegar a um índice de eficiência próximo de 30% no médio prazo, como pretende em seu guidance (hoje em 52% ante 75% no 3T22).

Apesar da forte alta no ano, o Inter continua negociando a 1,4x seu patrimônio líquido (PL) atual, podendo chegar a um múltiplo de 1x PL em 2025, mesmo múltiplo estimado de Itaú.

Inter entrega um excelente crescimento e um rápido avanço no ROAE, saindo de um valor negativo no 3T22 para 5,7% no 3T23. Por isso, recomendamos compra para as ações do Inter (INBR32) na carteira Nord 10X.

7. BTG Pactual (BPAC11) — Comprar

O BTG Pactual tem surpreendido as expectativas do mercado e mais uma vez apresentou um resultado extremamente positivo no 3T23, com crescimento de +19% na receita líquida e +19% no lucro líquido.

O crescimento de +19% em seus resultados foi um número expressivo para o cenário desfavorável que a companhia está tendo que lidar, e um dos motivos para atingir tal patamar foi devido ao volume total de captação, ficando em R$ 59 bilhões, e o Aum/WuM totalizou R$ 1,5 trilhão no trimestre, crescimento de +25%.

A mecânica de crescimento da companhia envolve a forte diversificação que ela possui, estando em diversos segmentos, como:

Investment Banking: serviços de assessoria financeira (fusões e aquisições – M&A) e em mercado de capitais (ofertas públicas ou privadas de ações e títulos de dívida). Hoje representa apenas 8% da receita, com a sua menor atividade devido aos impactos da alta dos juros.

Corporate & SME Lending: financiamentos, créditos estruturados e empréstimos garantidos a empresas, com o foco em créditos de alta qualidade, permanecendo em 20% da receita da companhia.

Sales and Trading: produtos e serviços de formador de mercado, corretagem e compensação, operações com derivativos, taxas de juros, câmbio, ações, energia e commodities para clientes institucionais. Representa hoje 31% da receita da companhia, sendo seu principal segmento.

Asset e Wealth Management: serviços de consultoria, gestão de patrimônio e gestão de recursos via fundos de investimentos. Asset se manteve estável no 3T23, com 9% da receita, enquanto a Wealth representa hoje 15% da receita total do BTG.

Non-core business: Principal Investments (investimentos) representando 1% da receita, Participações (Banco Pan, Too Seguros e EFG) próximo de 0%, e Interest & Others (patrimônio líquido da empresa investido em CDI) com 16% da receita, ganhando espaço devido a alta dos juros e maior captação do banco.

Com receitas muito pulverizadas, BTG é capaz de crescer mesmo com um mercado de capitais mais fraco, crescer segmentos de crédito que possuem pouco risco de inadimplência (estando hoje em sua maioria AA e A) e elevar a captação para a gestão de fundos e fortunas, o que gera estabilidade e crescimento para o negócio no longo prazo.

Com a dependência do varejo bastante reduzida, com grande escala (via BTG Digital) e linhas de negócios pulverizadas e mais resilientes, BTG é uma enorme oportunidade de compra.

O BTG tem crescimento, é altamente rentável (ROE de 23%), entrega dividendos (dividend yield de 2,7% 2024E) e ainda assim suas ações negociam a 13x lucros.

Recomendamos compra para as ações de BTG Pactual (BPAC11) na carteira O Investidor de Valor.

Gostou de conferir este comparativo? Leia na íntegra o relatório completo dos principais bancos brasileiros.

Postado originalmente por: Nord Research