Ontem, dia 7, tirei o dia para olhar a floresta. É sempre algo importante para se fazer. Quando estamos muito presos ao curto prazo do mercado, deixamos notícias secundárias tomarem grandes proporções nas nossas decisões.

É sempre bom parar um pouco com o curto prazo e analisar o cenário mais distante para reafirmar as tendências econômicas e lembrar aonde queremos chegar com nossas posições.

Foi muito bom fazer isso, ainda mais porque tem muito conteúdo bom rolando nos últimos dias.

Comecei pelos vídeos da CEO Conference do Pactual de 2024. Teve muita coisa legal, incluindo gestores de multimercado consagrados, ministros e presidente do Banco Central.

Depois, passei pelo discurso histórico do presidente argentino Javier Milei em Davos e terminei em conteúdos sobre criptomoedas do Skin in the Game da Nord.

Depois de todas essas andanças, saí mais otimista do que entrei, e vou te explicar as razões disso.

5 motivos para estar otimista com o mercado em 2024

1. Queda da inflação

Todos os economistas reconhecem a queda da inflação no Brasil e no mundo. Isso foi um fato consumado. A inflação caiu sem grandes custos para a sociedade. Isso permite que os Bancos Centrais sejam mais cautelosos com a queda de juros, uma vez que não há urgência em termos de atividade econômica.

Cautela na queda de juros é sempre algo bom para o juro de longo prazo. Quanto mais o BC demora para cortar, mais baixo acaba sendo o juro terminal e, no final, é isso que importa. O juro mais baixo seguramente vai estimular a economia e os ativos de risco.

Com os juros mais altos, milhares de investidores foram para produtos de renda fixa pelo apelo de 1% ao mês.

2. Queda dos spreads de crédito

Além disso, mudanças nas regras dos fundos exclusivos (com a inclusão do come-cotas) fizeram com que os investidores procurassem alternativas isentas.

No entanto, recentemente, a CVM restringiu a emissão de isentos, o que, por sua vez, deve reduzir ainda mais as taxas oferecidas pelos isentos. Ou seja, com a queda da Selic e a queda dos spreads de crédito, devemos ver ao longo deste ano um fluxo importante para bolsa e FIIs.

Os fundos imobiliários passam a ser a melhor alternativa isenta para quem pensa em render um pouco mais do que o CDI. As ações, por sua vez, voltarão a ser o grande gerador de alfa das carteiras.

3. Equilíbrio fiscal

O novo governo parece empenhado em garantir aumento de arrecadação visando ao equilíbrio fiscal. Só de termos um governo de esquerda que fala em equilíbrio fiscal é um avanço institucional gigantesco que quase não nos damos conta.

Imagine que sonho ter uma eleição em que não se discute a necessidade ou não de controlar os gastos e gerar superávit. O que mais podemos querer?

Seremos um dos únicos países sem previsão de crescimento forte da dívida. Olhando para os EUA, o Brasil vai parecer uma freira.

4. Controle cambial

Embora tenhamos uma quebra de safra, ainda assim teremos produção abaixo apenas do ano passado, um recorde absoluto da safra. Isso deve controlar o câmbio.

Receba conteúdos e recomendações de investimento gratuitamente

5. Novas oportunidades com DREX

O início do DREX, a moeda digital brasileira, pode fazer com que sejamos um dos primeiros países a emitir dívida de forma descentralizada, podendo acessar diversos novos financiadores e, quem sabe, potencialmente reduzindo nossas taxas de juros desse financiamento de longo prazo.

Eu sei, você está cansado (a)

Tudo parece lindo, mas você está cansado (a)…

O ano de 2023 foi muito difícil. As ações estão de lado, multimercados performaram mal, questões geopolíticas dominaram o noticiário.

Às vezes é assim mesmo e perdemos as esperanças. Deixamos de tomar risco por esquecer o quanto ele acaba nos recompensando.

Achamos que as boas empresas nunca mais vão voltar.

Mas não se engane! O lucro grande vem para os que sabem esperar. O cenário está ficando mais claro, as nuvens estão se dissipando e, daqui a pouquinho, vamos ver o sol saindo e o mercado rapidamente se tornando otimista e falando que era “óbvio”.

Não se esqueça de que ainda existem oportunidades incríveis de ganhos agressivos.

Leia também: Inter (INBR32) lucra R$ 160 milhões no 4T23 e bate recorde em 2023

INBR32: a grande aposta para 2024

Ontem, depois do fechamento de mercado, tivemos o resultado do Banco Inter (INBR32), o queridinho do Ragazi no Nord 10X.

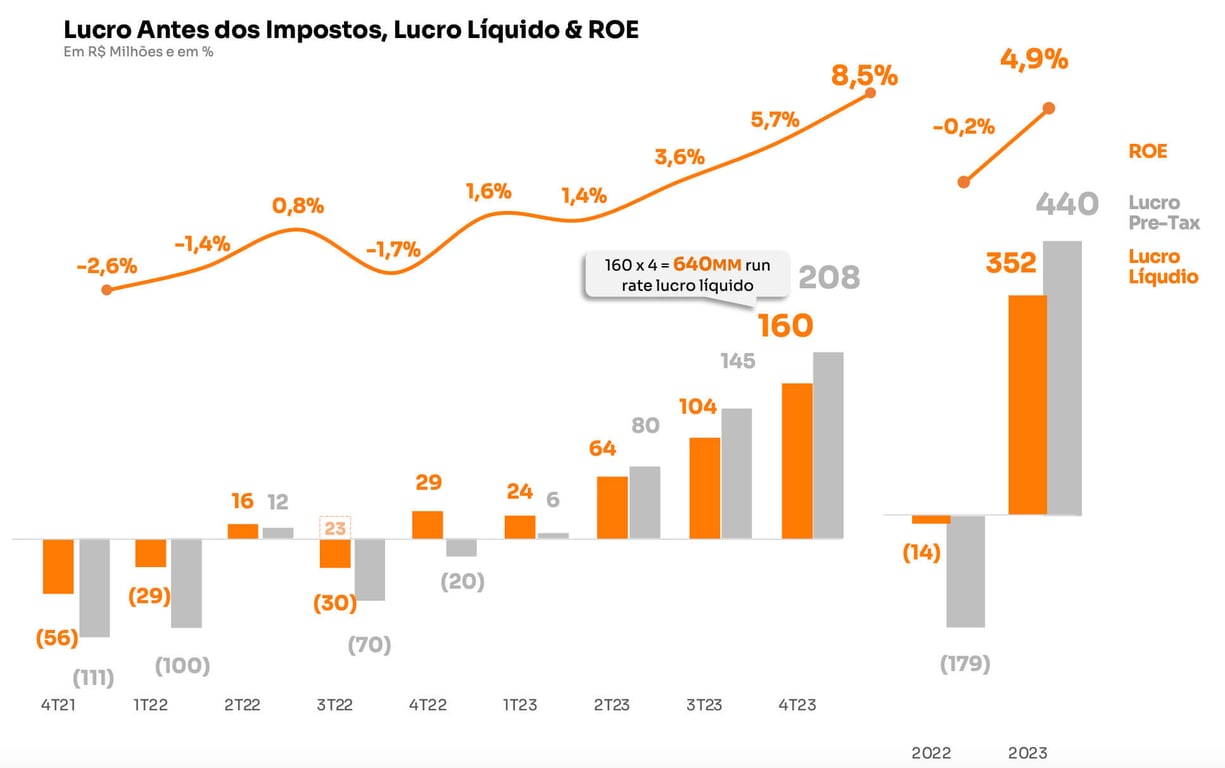

O banco reportou crescimento de 29% das receitas de 4T23 contra o 4T22, aumento de carteira de crédito na mesma magnitude e ROE de 8,5%.

O crescimento do lucro líquido faz com que os preços atuais pareçam ainda mais uma grande barganha.

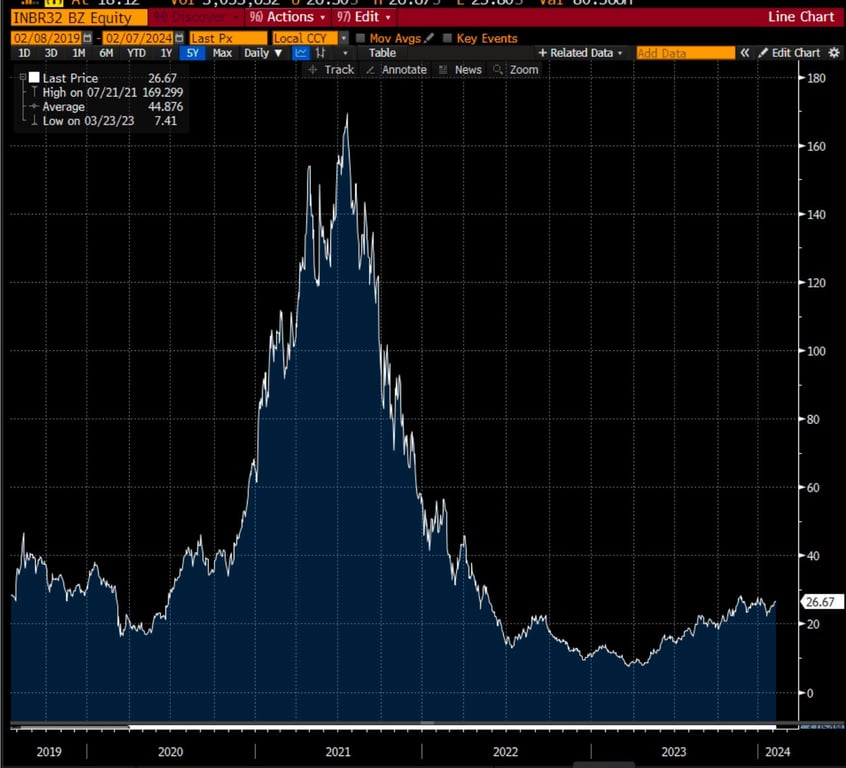

Lembrando que o Banco Inter foi uma das ações que mais sofreram com alta de juros. Por trabalhar anteriormente no prejuízo para sustentar uma altíssima taxa de crescimento, o mercado penalizou bastante o preço das suas ações.

Para o Ragazi, essa é uma excelente aposta para um cenário de queda de juros, queda da inadimplência e melhora dos fundamentos. Uma ação que pode facilmente dobrar de valor.

Na visão dele, essa é apenas uma das 11 ações no Nord 10X que tem o potencial de, no mínimo, dobrar seu valor.

Se você, olhando para a floresta, também sai positivo de tudo o que está acontecendo, tome risco. Temos muito prêmio ainda.

Temos uma oportunidade real de valorização de patrimônio. Não deixe essa chance passar sem que você esteja posicionado.

Postado originalmente por: Nord Research