Existem alguns clássicos que são capazes de transcender gerações.

O mundo cinematográfico, por exemplo, conseguiu nos proporcionar alguns filmes que são impossíveis de não serem conhecidos, até mesmo para a nova geração que está surgindo (talvez não assistam, mas vão ouvir falar em algum momento da vida).

Nessa categoria, incluo alguns dos meus favoritos, como O Poderoso Chefão, Tempos Modernos, a trilogia original de Star Wars, e por aí vai.

Existe um em específico que, lançado em 1989, tentou prever como seria o mundo de 2015. De Volta para o Futuro 2 errou ao imaginar que em 2015 teríamos carros voadores, mas acertou (com algumas diferenças) ao imaginar drones, ligações por vídeo e óculos inteligentes, por exemplo.

Não estamos aqui para discutir sobre filmes (se alguém quiser, fico à disposição), mas existe uma pergunta clássica no mundo da renda fixa que tenho certeza que continuará transcendendo gerações e gerações: “Como a Selic vai cair na próxima reunião, não é a hora de investir em um prefixado?”.

Essa pergunta muitas vezes vai em linha com o pensamento de que ao investir em um prefixado antes do Banco Central reduzir a Selic, o investidor estaria travando seu investimento a uma taxa mais alta.

Não é bem assim que funciona.

Como no De Volta para o Futuro 2, os investidores sempre tentam prever o futuro, entretanto, assim como no filme, erram em algumas coisas e acertam em outras.

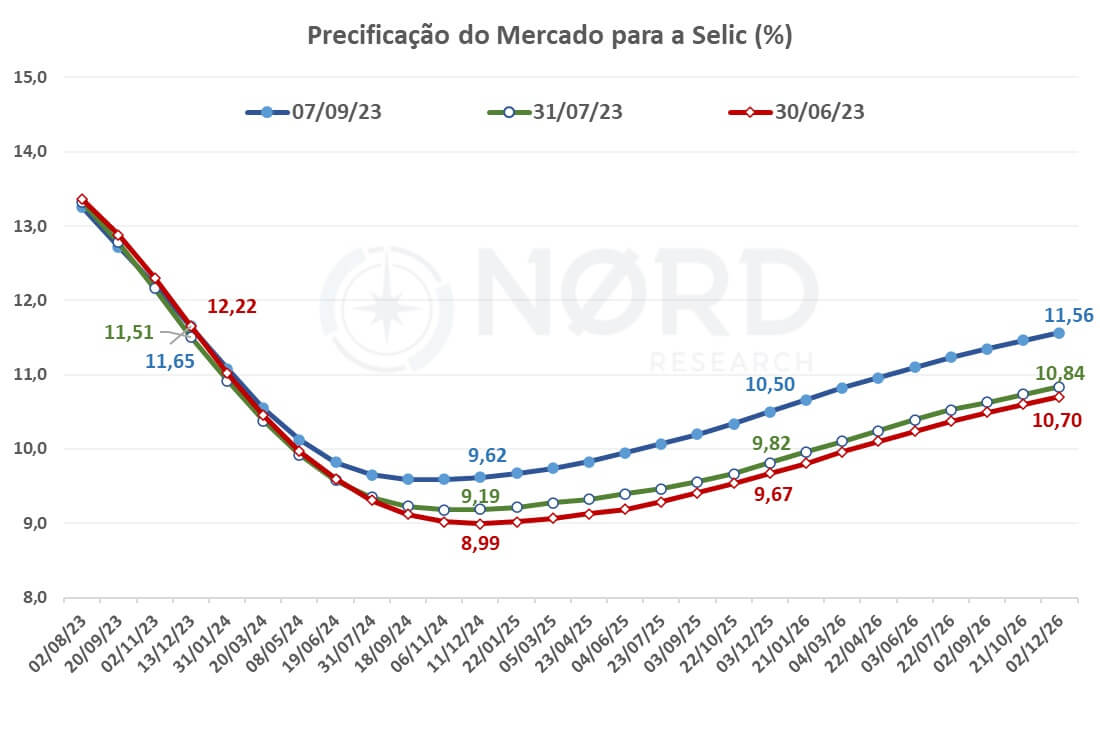

A partir de contratos futuros de juros (DI), em que os agentes utilizam como forma de proteção e gerenciamento de risco de taxa de juro de ativos e passivos referenciados em DI, cria-se a famosa curva de juros, que reflete justamente a tentativa dos investidores preverem como será o comportamento futuro da Selic.

O DI é resultado das transações entre bancos e a sua taxa costuma ficar com uma pequena diferença de 0,10 ponto percentual abaixo da Selic Meta (ou seja, quase a mesma taxa). Você pode ver essa curva de juros ao pesquisar por “taxas referenciais b3”.

Tesouro prefixado 2026 vale a pena?

O DI de janeiro de 2026, por exemplo, está a uma taxa de 10,25% no momento em que escrevo este texto. Essa é a taxa que você encontra ao comprar o Tesouro Prefixado 2026 e ela significa que o mercado está precificando que a taxa básica de juros ficará a uma taxa média anualizada de 10,25% até 1° de janeiro de 2026.

Mas como assim, se a Selic atual é de 13,25%?

Viu como o mercado está tentando precificar o futuro? O mercado já está vendo uma continuidade do ciclo de corte de juros adiante e isso já está sendo refletido nos preços dos títulos hoje.

Ou seja, não basta você ver que o Banco Central vai cortar os juros, sendo que o mercado também está vendo esse movimento. Para você ganhar com essa operação, não basta a Selic cair, mas sim cair mais do que já está sendo precificado pelo mercado. Isto é, teria que apostar no erro do mercado.

Isso te garantiria uma melhor rentabilidade de fato, uma vez que você iria se travar a uma taxa maior de 10,25% e, se de fato a sua tese se concretizar, quem ficar em pós-fixado renderia, por exemplo, uma Selic média de 9% (apenas um exemplo).

Ao decompor a curva de juros, vemos que, atualmente, o mercado precifica uma Selic caindo a 9,62% até o final do próximo ano, 10,50% para 2025 e 11,56% para 2026.

Este é o grande ponto da questão: faz sentido fazer essa aposta de que a Selic vai cair mais do que já está sendo precificado?

Para o curto prazo, diante de dados de atividade mais fortes nessa primeira metade do ano, como o PIB do 2° trimestre vindo com alta de +0,9% (expectativas estavam em +0,3%), e do último dado de inflação mais pressionado com o IPCA-15 de agosto apresentando uma alta de +0,28% (mais forte que as expectativas de +0,17% e com algumas altas nos núcleos), vejo como muito improvável que o BC acelere o ritmo de corte de juro para 75 basis points ao longo das próximas reuniões.

Além disso, para prazos mais longos, como 2025 em diante, há sempre a atenção sobre a política fiscal do governo e até mesmo sobre como será a condução da política monetária pelo novo presidente do BC, que substituirá Roberto Campos Neto no início de 2025 e que será escolhido pelo atual presidente da República.

O próprio mercado coloca preço nesses riscos, precificando algumas altas da Selic a partir de 2024.

Mesmo vendo algumas altas, é importante ressaltar que desde 11 de novembro do ano passado, houve uma queda bem forte de 357 basis points no DI 2026, a partir da apresentação do arcabouço fiscal, manutenção das metas de inflação e dos próximos dados de inflação mais benignos do que estávamos observando trimestres atrás.