O Jogo do Tigre e a Vale (VALE3) têm pouco em comum. Um é jogo de cassino e azar, prática ilegal no Brasil, e o outro é uma das maiores mineradoras do mundo.

No entanto, o volume de entrada de dinheiro chama a atenção.

As apostas dos brasileiros

A Vale é uma das empresas mais negociadas na B3 e movimenta uma média de R$ 1,7 bilhão por dia (negociação de ações nos últimos três meses).

Como se pode imaginar, a mineradora é muito procurada pelos investidores, mas os papéis da empresa acumularam desvalorização no último ano.

O investidor que aplicou R$ 1.000 no início de 2023 encerrou o ano com R$ 942,70 (-5,73%).

Contudo, as potenciais perdas em jogos de apostas são superiores.

Para se ter uma ideia, um grupo de influenciadores contratados para aliciar pessoas a apostar dinheiro no Jogo do Tigre movimentou cerca de R$ 12 milhões em seis meses, segundo a polícia.

O montante total apostado nessa plataforma de jogos é desconhecido, mas é possível imaginar o resultado disso.

Não é difícil encontrar relatos de usuários com prejuízos milionários em jogos online.

A moral da história é que, para não perder dinheiro, mesmo investindo em ações, é aconselhável alocar bem os seus recursos.

Antes de contar em qual ação estou investindo em 2024, vale a pena explicar (de forma resumida) a queda da Vale.

Afinal, o que está acontecendo com a Vale?

Na reta final de 2023, as ações da Vale (VALE3) conseguiram se recuperar, mas os ganhos não foram suficientes para reverter o desempenho negativo.

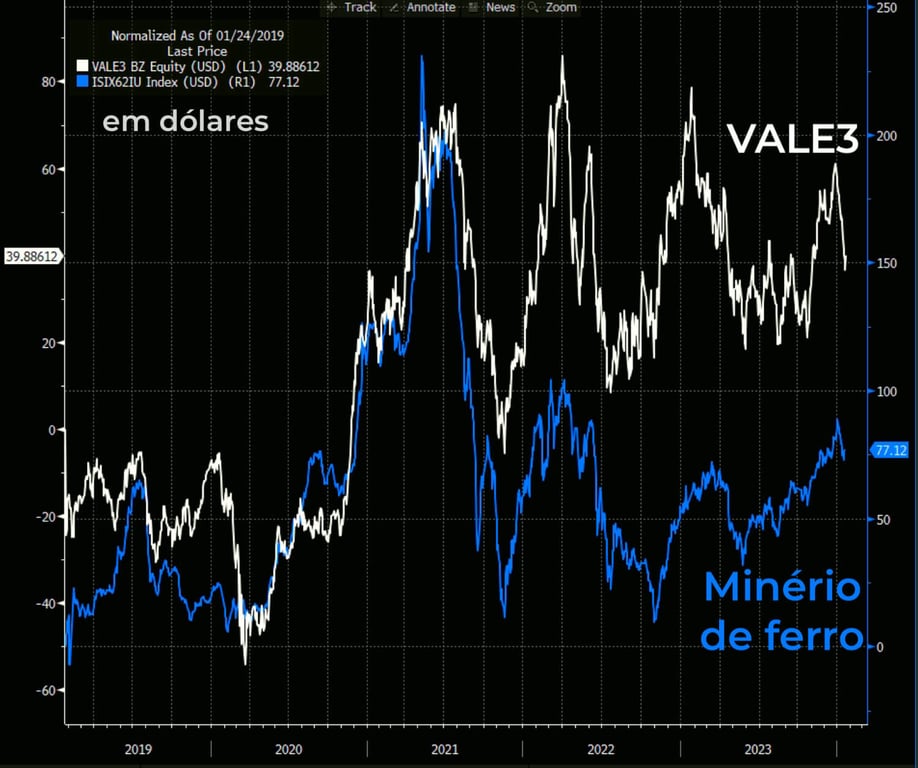

Ao longo do ano, o papel foi impactado pela queda do preço do minério de ferro, a desaceleração da economia chinesa e a crise do setor imobiliário do gigante asiático, grande consumidor da matéria-prima.

Além da parte macro, a mineradora reportou avanços na sua dinâmica de custos e de produção no 3T23, fatores que geravam alguma preocupação até então.

Mesmo negociando a 5,3x lucro (P/L, preço sobre lucro), abaixo da sua média histórica, a perspectiva é de um crescimento de apenas 10% para o lucro em 2024.

Por depender do preço do minério para impulsionar seus resultados, preferimos ficar de fora de VALE.

Receba conteúdos e recomendações de investimento gratuitamente

A ação que valorizou +130% nos últimos cinco anos

A Mills (MILS3) é a típica Small Cap que teve tempos áureos de crescimento, sofreu muito na crise, reestruturou-se, mudou seu negócio e agora quer estar entre as grandes empresas da bolsa.

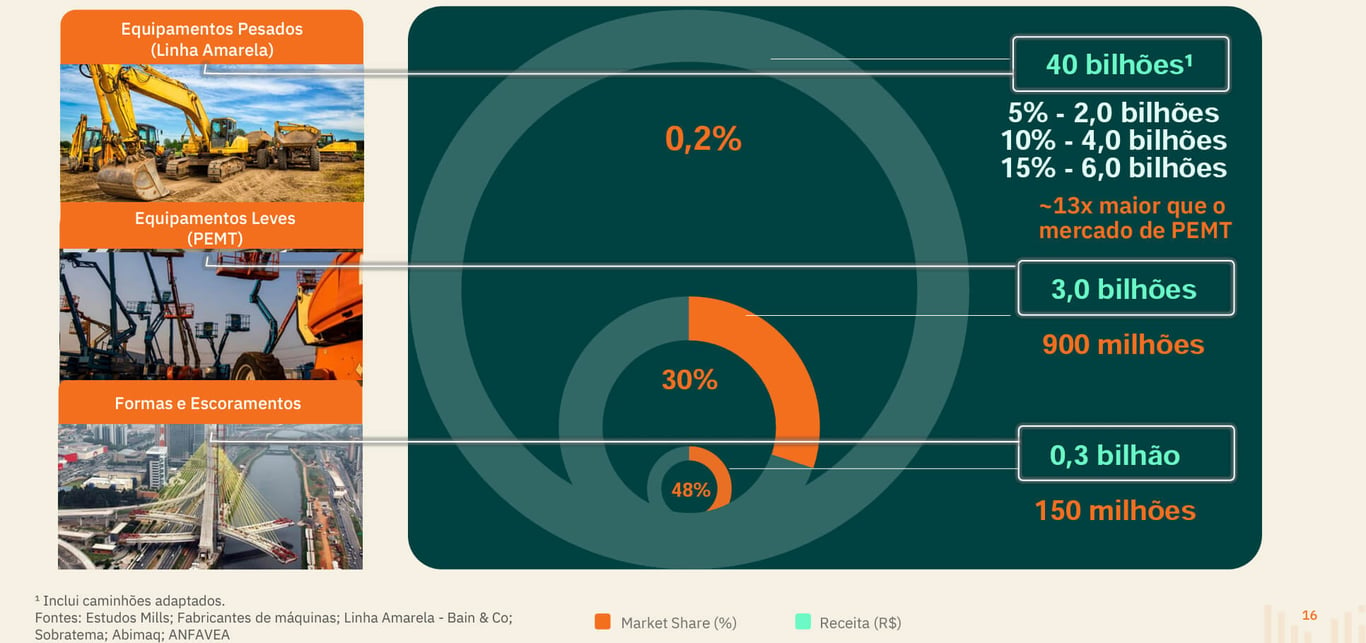

A empresa é líder de mercado de aluguel de plataformas elevatórias, compressores, geradores e torres de iluminação para os mais variados setores. Além disso, ela ainda atua com a locação de formas e escoramentos para grandes obras e projetos.

Mas a Mills quer dobrar de tamanho nos próximos anos em um novo segmento.

Em julho de 2022, a empresa adquiriu a Triengel, dando o seu primeiro passo no segmento de linha amarela (tratores, escavadeiras, carregadeiras, retroescavadeiras etc.).

Um passo importante na estratégia da Nova Mills. O mercado de linha amarela e caminhões gira em torno de R$ 40 bilhões, 13 vezes maior do que o mercado de plataformas.

Assim como era o mercado de locadoras de carros no passado, o setor de aluguel linha amarela é bastante pulverizado e pouco penetrado, ou seja, possui um grande potencial.

Para se ter uma ideia, a Vamos (VAMO3), a líder desse setor, a Armac e a Mills possuem apenas 10% do mercado.

Em termos de crescimento dos resultados, as três não são diferentes, todas elas devem dobrar de tamanho nos próximos anos.

Mas além da receita mais diversificada, com as plataformas elevatórias e formas e escoramentos, a Mills negocia a múltiplos mais baixos e com um endividamento muito mais confortável do que os seus pares.

Não poderia ser diferente: com os resultados crescentes dos últimos anos, as ações acompanharam o desempenho.

Negociando a 11x lucro, 5,7x Ebitda e com uma alavancagem de 0,7x Ebitda, a Mills tem tudo para manter o bom ritmo de crescimento com o potencial de mercado da linha amarela. Recomendamos a Compra da Mills (MILS3).

Postado originalmente por: Nord Research