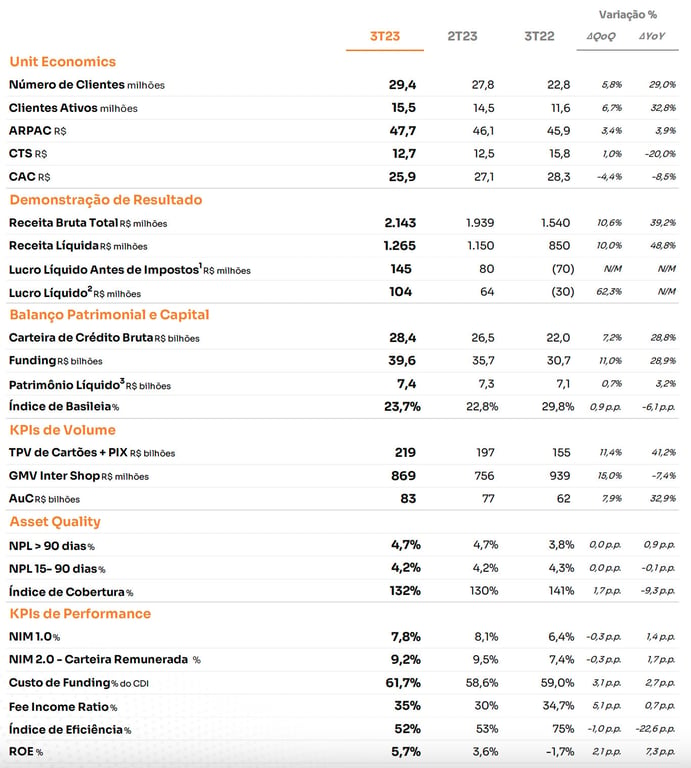

Com uma adição de 1,6 milhão de clientes à sua base, o Inter encerrou o terceiro trimestre (3T23) com 29 milhões de clientes, crescimento de +29% na comparação anual.

Vale destacar que a companhia adicionou 1 milhão de clientes à sua base de clientes ativos pelo 3º trimestre seguido, que cresceu +33% e alcançou uma taxa de ativação de 53%.

Inter (INBR32) | Resultado 3T23

Crescimento de receita

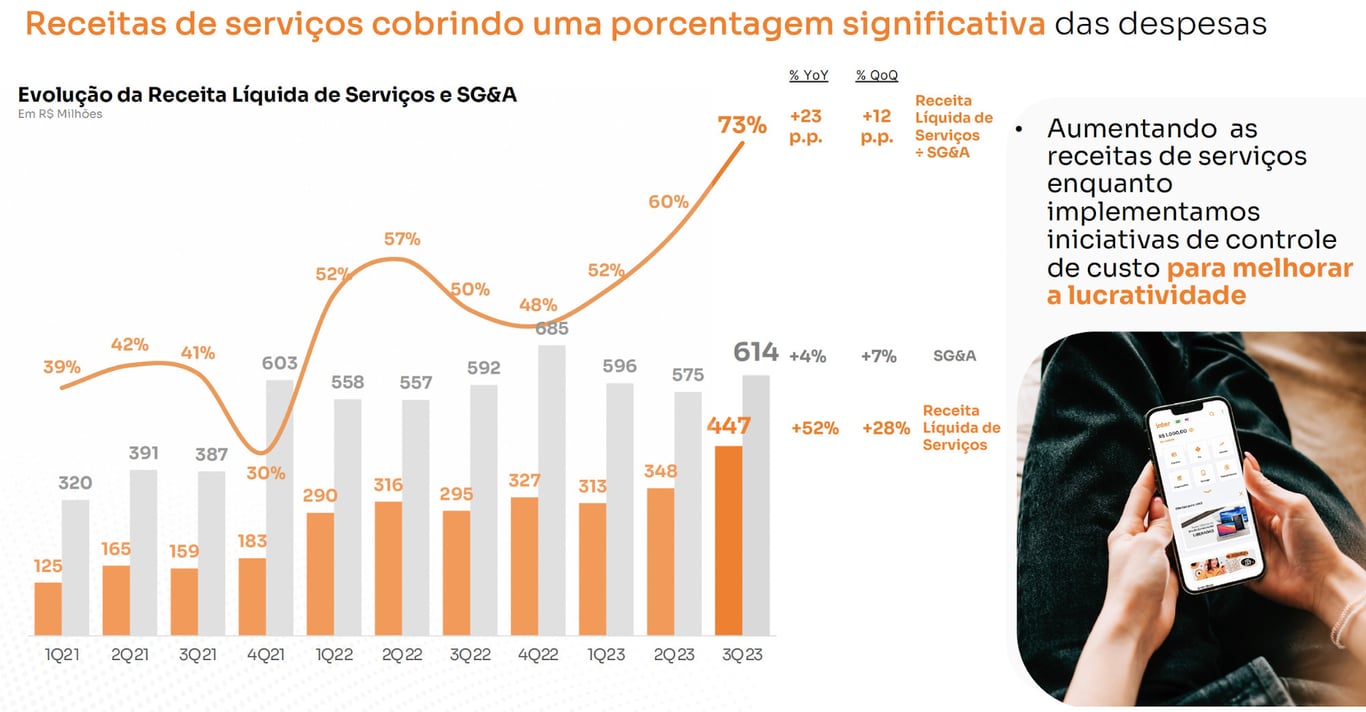

Acelerando na monetização da base, a receita total cresceu +39%, ultrapassando o patamar de R$ 2 bilhões. A receita líquida da intermediação financeira cresceu +47% e a receita líquida de serviços cresceu +52%, elevando sua participação para 35% da receita líquida total.

Mesmo adicionando muitos clientes, a receita média mensal por cliente ativo (ARPAC) foi de R$ 48 (recorde), alta de +4%. O custo de servir (CTS) caiu para R$ 13, -20%, por conta do aumento do número de clientes ativos por colaborador (4,7 mil ante 2,9 mil no 3T22). Com menores gastos com marketing, o Inter também conseguiu reduzir o custo de aquisição de clientes (CAC) para R$ 26, -8%.

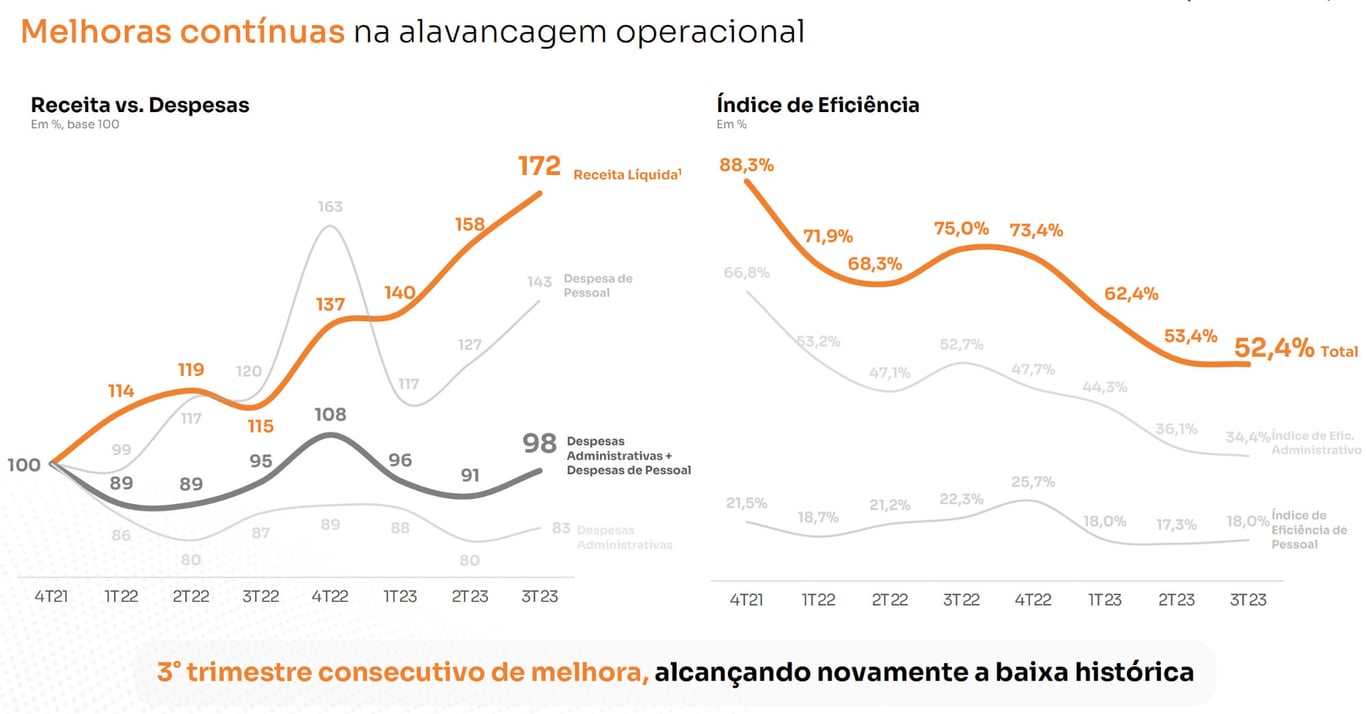

As despesas totais do Inter subiram apenas 4% na comparação anual e o índice de eficiência (despesas/receitas) alcançou o patamar recorde de 52%, expressiva queda de -22,6 p.p.

Lucro recorde no trimestre

Dessa forma, o Inter conseguiu entregar um lucro (também recorde) de R$ 104 milhões (vs R$ -30 no 3T22) e o maior retorno sobre o patrimônio (ROE) da sua história, 5,7%.

- Inter Banking: foram transacionados (TPV) R$ 219 bilhões por meio dos cartões/PIX no Inter, crescimento de 41%. Cerca de 64% dos clientes ativos têm um relacionamento de banco principal com o Inter.

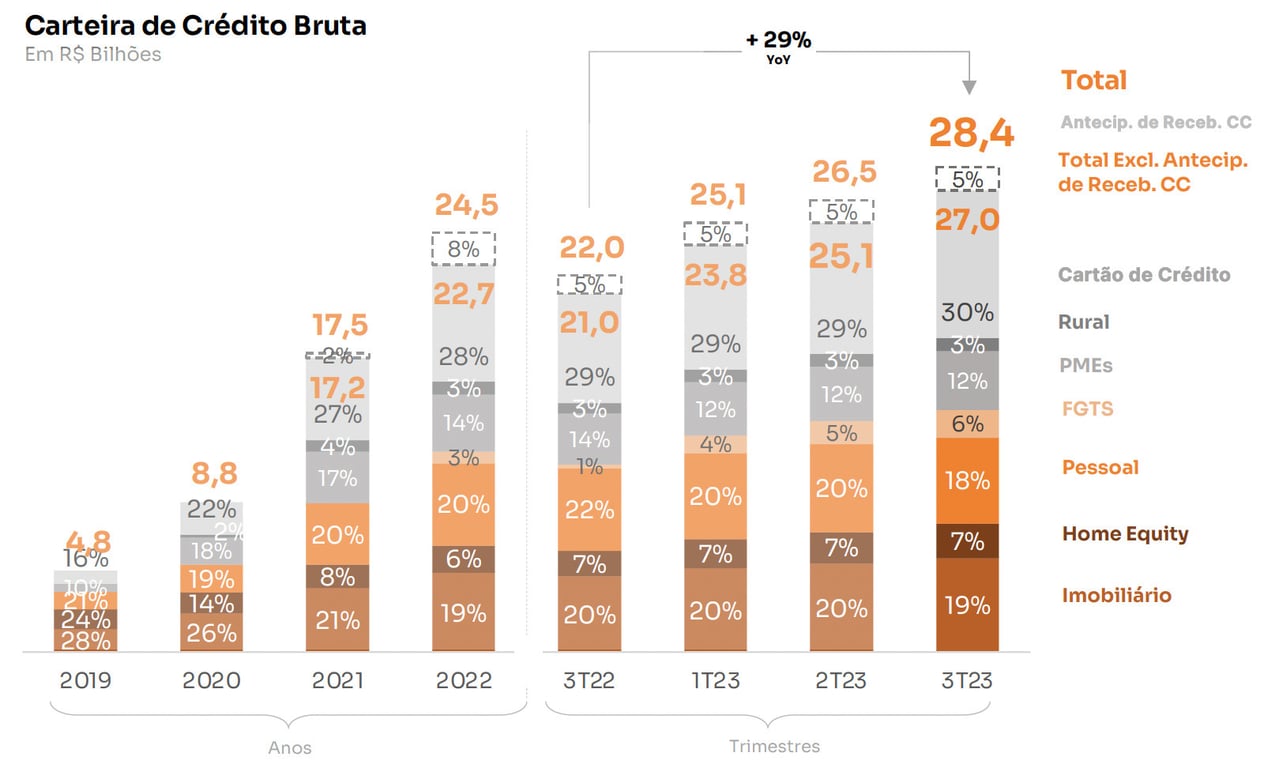

- Crédito: a carteira de crédito do Inter encerrou o trimestre em R$ 28,4 bilhões, crescimento de 29%, com foco nos segmentos imobiliário, FGTS e cartão de crédito, cujo incremento veio do aumento do limite para clientes de maior qualidade. Depois de vários trimestres de alta, a inadimplência (NPL>90d) finalmente se estabilizou e permaneceu no patamar de 4,7% pelo segundo trimestre. O índice de cobertura (provisões de perdas/NPL>90d) continuou estável em 132%.

- Inter Shop: o volume total transacionado (GMV) foi de R$ 870 milhões, queda de -7% na comparação anual, mas voltando a crescer, com uma alta de 15% em relação ao 2T23. A comissão líquida do Inter foi de 8,7%, alta de 3,6 pontos percentuais.

- Inter Invest: o volume de ativos sob custódia (AuC) alcançou 83 bilhões, alta de +33%, e a base de investidores cresceu expressivos 74%, passando de 10% da base total para 14% da base em um ano.

- Inter seguros: o número de clientes de seguros ativos atingiu 1,6 milhão, crescimento de 40% e gerou mais de R$ 53 milhões em prêmios no trimestre.

- Inter Global: a base de clientes de serviços globais atingiu quase 2 milhões, crescendo 3,7x, o AuC+Depósitos em dólar foi de R$ 272 milhões, volume 4,9x maior que no 3T22.

Vale a pena investir no Banco Inter (INBR32)?

Novamente, o Inter (INBR32) entregou a combinação de aumento na monetização da base e controle de despesas, entregando o menor índice de eficiência, o maior lucro e o maior ROE de sua história.

Segundo os executivos, a empresa está à frente do esperado em relação ao guidance para 2027 (60 milhões de clientes, 30% índice de eficiência e 30% de ROE) e trabalha para conseguir antecipar o resultado.

A companhia está cortando a gordura nas despesas, já reduziu sua base de colaboradores de 4,1 mil para 3,3 mil neste ano, está renegociando contratos com fornecedores e tem espaço para chegar a um índice de eficiência próximo de 50% no curto prazo. Somente a receita de serviços, já está cobrindo 73% das despesas atualmente.

O ROE ainda está longe do objetivo, mas a companhia possui um índice de Basileia de 24% (inclusive, gerou capital organicamente pela primeira vez neste trimestre) e pode aplicar esses recursos em excesso à sua carteira de crédito, o que, combinado com as receitas de serviços, também pode levar ao atingimento da meta antes do esperado.

No Inter Investor Day, o banco comunicou que entregaria um ROE próximo de ~5% em 2023 e reforçou isso na teleconferência do 3T23, desse modo, podemos esperar um ROE próximo de ~9% para o 4T23.

Os números deste ano estão mostrando que a companhia escalou seu negócio até 2021, passou pelo ponto de inflexão em 2022 e está começando a entregar os frutos de sua estratégia agora em 2023.

O Inter possui um portfólio completo de produtos, uma experiência de usuário superior, um modelo de cobrança não abusivo e cresce por conta desses fatores; esse crescimento traz um aumento nas receitas e uma diluição dos custos. Combinados, esses fatores entregarão lucros cada vez maiores nos próximos anos.

A cada divulgação de resultados, nossa confiança no Inter cresce, compre INBR32.

Postado originalmente por: Nord Research